かのアインシュタイン博士が「人類最大の発明」と呼んだのが、金融における複利の仕組みです。

金融商品を購入すると、一定期間経過後に利息や配当金を得られます。それを引き出さずに再投資すると、雪だるま式に資金が増えていくのです。

この利息や配当金を、不動産投資の家賃収入に置き換えて考えてみましょう。

家賃収入の複利とは

不動産投資における複利効果も、基本的に金融商品を購入した場合と同じように考えることができます。毎月の家賃収入から得た手残りを、再投資に回すのです。

したがって、キャッシュフローがプラスになる、すなわち手残りを生む物件を選択することは極めて重要なことです。

1棟目のキャッシュフローを2棟目、3棟目の頭金にできれば、雪だるま式に家賃収入が膨らんでいきます。

複利効果のシミュレーション

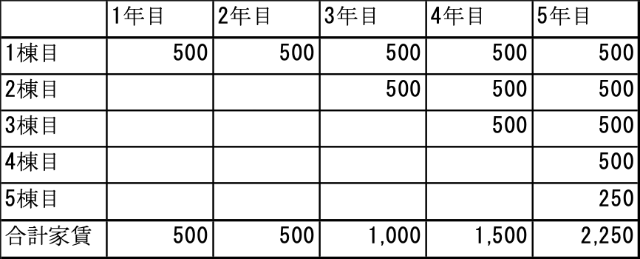

では、家賃収入をどのように複利で回していくのか、シミュレーションしてみましょう。

頭金1,000万円で、1億円の1棟物件を購入するケースを考えてみます。

その物件の表面利回りが10%、実質利回りを5%と仮定すると、年間の手残りは500万円です。この場合、2年で頭金(投下資本)を回収できることになります。(分かりやすくするため利回りなどキリのよい数値を例にします。同じ理由から税金は考慮してません。)

回収した1,000万円を再投資します。まったく同じ条件の物件が出てきたので、購入したとします。すると、3年目は合計2億円の物件から得られる実質利回りが5%なので、2億円×5%=1,000万円が手残りとなります。これを表にすると、以下のようになります。

4年目は、3年目に貯めた1,000万円を頭金にして、まったく同じ条件の物件を購入します。すると手残りは1,500万円。5年目は4年目に貯めた1,500万円を頭金にして、まったく同じ条件の1億円の物件と5,000万円の物件を購入します。そうすると、年間の手残りは2,250万円になります。

あくまでシミュレーションなので、この通りになるかどうかはわかりません。途中でどうしてもお金が必要になって、全額を再投資できないかもしれません。また、急な修繕費が発生する可能性もあります。とはいえ、理論的にはこのようになります。これが家賃の複利効果です。

不動産投資における複利効果の注意点

複利効果は、理論的にはお金がお金を生む仕組みなので、使わない手はありません。

しかし、不動産投資で複利効果を使う上で、見落としては行けないことがあります。それは、物件から生まれるキャッシュフローを安全に再投資に回せるかどうかです。

シミュレーションでは、まったく同じ条件で2棟目以降を購入できた想定で計算しています。しかし、物件によっては空室率が高かったり、築年数が古く想定以上に修繕費がかかるケースもあります。よって、物件購入のシミュレーションを行う際はバッドケースを想定して、様々な悪条件を乗り切れるかどうかを見る必要があります。

例えば、変動金利で借りている場合は金利上昇にどこまで耐えられるか、空室リスクを甘く見ていないかなどをチェックして、上記の表の手残りを厳しくシミュレーションすることも必要です。

再現性が高い不動産投資

不動産投資のメリットは、一度上手くいくと、そのやり方を再現することで成功する確率が格段に高くなることです。正しい管理法を身につけて、キャッシュフローを厳格に管理できれば、複利効果を使って大きな利益を生み出すことができます。

さらに、ある程度資産ができて、物件を複数所有することができれば、それらを相続税対策で使うことができます。現金で相続するのではなく、貸家建付地扱いで相続すると、相続税評価額はおよそ半分になります。また、借入金はマイナスの相続資産になるので、相続税評価額を圧縮することができます。

これらを実現するためには、1棟目を成功させることが非常に重要なのです。

【あなたにオススメ】