銀行融資に代わる新しい資金調達方法としてソーシャルレンディングが注目を集めています。なぜ、ソーシャルレンディングを利用する人が増えているのでしょうか。また、同じく注目を集めている不動産クラウドファンディングとどのような違いがあるのかも気になるところです。

そこで、ソーシャルレンディングと不動産クラウドファンディングのメリットとデメリットや両者の違いを解説し、代表的なソーシャルレンディングサービスも紹介します。

目次

ソーシャルレンディングとは?

Web上で不特定多数の投資家から資金を集めるクラウドファンディングと似た仕組みにソーシャルレンディングがあります。はじめにソーシャルレンディングの仕組みと注目されている背景を確認しておきましょう。

ソーシャルレンディングの仕組み

ソーシャルレンディングとは、Web上で不特定多数のお金を貸したい投資家とお金を借りたい企業をファンド業者が仲介し貸し付けるサービスのことです。借り入れをした企業は、定められた期間内に一定の利息を付け足して返済し、ファンド業者は投資家の投資額に応じた配当を分配します。

例えば、2,000万円の不動産を購入して運用したいA社に対して、ファンド業者がWeb上で投資家の募集を行い年利10%で貸し付けた場合、A社は元本と利息の合計額2,200万円を返済しファンド業者が投資家に償還金を分配します。

ソーシャルレンディングが注目されている背景

ソーシャルレンディングが注目されている背景には、企業が銀行以外の資金調達先を求めている流れがあります。

リーマンショック以降、銀行は金融当局から自己資本比率を高めることを求められ、不良債権を抱えることがないように貸出審査を厳格化しています。そのため、貸出審査に通らなかった企業は新たな資金調達先を探す必要に迫られているのです。

一方、長引く低金利でより有利な資金運用先を探している投資家も、ある程度高い金利で貸し出せるソーシャルレンディングに注目するようになり、双方の思惑が一致したことで市場の成長につながっています。

ソーシャルレンディングの種類

ソーシャルレンディングには以下の3種類の募集方法があります。ただし、ほとんどのソーシャルレンディングはファンド型(融資型)なので、他の募集方法は知識として覚えておく程度でよいでしょう。

- マーケット型

- ファンド型(融資型)

- オークション型

マーケット型

ソーシャルレンディング事業者が借手の格付けを行い、それを基に投資家が貸付金利を提示する募集方法です。事業者が付けた借手の格付けを基に、貸手のリスク許容度に応じて金利が変動することからマーケット型と呼ばれています。ただし、現在はほとんど行われていない募集方法です。

ファンド型(融資型)

ソーシャルレンディング事業者があらかじめ借手の企業を審査して、募集金額、金利、融資期間などを決定してからファンドを組む募集方法です。投資家が金利を決めることはできませんが、多くのファンドのなかから貸し付けたい案件を選ぶことができます。

現在のソーシャルレンディングはほとんどがファンド型で募集が行われています。銀行融資にスタイルが近いことが3種類の募集方法で唯一普及した要因といえるでしょう。

オークション型

貸付金利をオークションで決定する募集方法です。通常のオークションは最も高い買値を付けた人が落札しますが、ソーシャルレンディングでは最も低い金利で入札した人が貸し付ける権利を得られます。

ただし、マーケット型と同様にオークション型は現在ではほとんど募集が行われておらず、ファンド型に限定されているのが実情です。マーケット型とオークション型は日本では馴染まない募集方法であったため、ファンド型だけが残った形になります。

ソーシャルレンディングのメリット

ソーシャルレンディングの主なメリットは、以下の4つです。

- 高利回りの案件が多い

- 1万円からという少額で投資できる

- 情報収集などの運用の手間がかからない

- 比較的短期間で運用できる

高利回りの案件が多い

ソーシャルレンディングの最大のメリットは、高利回りの案件が多いことです。案件によって利回りは異なりますが、相場としては2~10%程度になっています。低金利が続く日本の銀行に預金するのと比較して高利回りの案件が多いため、ソーシャルレンディングを運用するのは有効な選択肢の一つです。

1万円という少額で投資ができる

ソーシャルレンディングの最低投資金額は、1万円に設定されているものが多い傾向です。そのため、少額で投資を始めることができ複数の商品に投資してリスク分散することもできます。複数の案件に投資を行うことで一つの案件で元本割れが発生しても他の案件から分配金を得ることができるため、リスクを分散して運用することができるでしょう。

情報収集などの運用の手間がかからない

ソーシャルレンディングは、基本的に投資後の運用の手間がかからない点がメリットです。資金を企業に貸す形となるため、いったん投資をスタートすれば償還するまで投資家は何もする必要がありません。株式投資など、株価や経済ニュースを常にチェックする必要がある投資商品と比較して余計な手間がかからないため、ビジネスパーソンなど本業が忙しい人でもスタートしやすいでしょう。

比較的短期間で運用できる

ソーシャルレンディングは、比較的短期間で運用することができます。最短で運用期間1ヵ月というファンドもあります。特に5年物国債や10年物国債のように長期運用になると、どのような生活の変化が起こるかわからないため、短期で運用できる商品をポートフォリオに組み入れておくことも大事です。

運用期間1年以内の金融商品を複数組み入れればこまめに償還されるので、資金が必要なときに対応しやすくなります。

ソーシャルレンディングのデメリット

ソーシャルレンディングのデメリットは、主に以下の4つです。

- 途中解約ができない

- 元本保証がない

- 運用会社が倒産するリスクがある

- 日本のソーシャルレンディング業界の歴史がまだ浅い

途中解約ができない

ソーシャルレンディングは、運用を始めると原則途中で解約することができません。好きなタイミングで現金化することができないため、自身の資金状況の把握や運用期間、いくら投資するかなどのプランニングを慎重に立てることが重要です。

元本保証がない

ソーシャルレンディングは、銀行預金と違って投資となるため、元本保証がありません。万が一貸付先が債務不履行に陥った場合、元本割れを起こす可能性があります。また、元本割れが発生しなくても分配金や元本の償還が遅れる可能性もあるため、注意が必要です。このような事態に陥らないためには、貸し付けを行う企業の資産や経営などの状況をよく調べることが重要になります。

運用会社が倒産するリスク

ソーシャルレンディングは、投資家とお金を貸してほしい企業を仲介するファンド業者が投資家から資金を集めて貸し付けを行っています。そのため、ファンド業者が倒産すると貸し付けた元本を大幅に毀損する可能性がある点に注意しましょう。こういった事態を防ぐためには、ファンド業者の運用実績や事業規模などを確認して信頼できる会社かどうか慎重に見極めることが重要です。

日本のソーシャルレンディング業界の歴史がまだ浅い

日本のソーシャルレンディング業界は、2008年ごろから少数のファンド業者で始まり2013年に証券会社の「クラウドバンク」が参入するなどサービスを提供する会社が増えてきました。まだ日本のソーシャルレンディング業界は歴史が浅く市場規模も小さいため、規模の小さい会社や実績が乏しい会社なども存在するのが実情です。

会社の業績が把握しにくいことだけでなくソーシャルレンディング業界で行政処分された会社は少なくありません。例えば2018年に業務停止命令を受けたエーアイトラスト株式会社は、翌年に行政処分によって金融商品取引業者の登録が取り消されています。このようにファンド業者が不祥事を起こす可能性もあるため、会社の実績や資本金などの情報を集めることが重要です。

ソーシャルレンディング案件のチェックポイント

ソーシャルレンディング案件を選ぶときのチェックポイントは、以下の3つです。

貸付先について

ソーシャルレンディング案件で最もチェックすべきポイントは、貸付先の情報です。大きく以下の情報を確認するようにしましょう。

- 業種

- 事業内容

- 貸付額

- 利回り

- 貸付予定日

- 資金使途

特に利回りや貸付額は投資計画を立てるうえで非常に重要です。また途中解約ができないため、運用期間についても必ず確認するようにしてください。

審査について

貸し付けを行う会社に対する審査内容や審査基準も確かめる必要があります。なぜなら審査基準が厳しくない案件は、後々のトラブルの原因になりかねないからです。そのため、審査内容を確認してできるだけ厳しいファンドを選択するようにしてください。

例えばクラウドバンクは、借り入れを申し込んだ企業に対して登記簿や決算書などの審査に必要な書類の提出を求めたうえで会社訪問や代表者面談、担保の確認も行っています。

その他

返済の遅延や貸付先の借り換えなど、債権に対する管理をファンド業者が厳格に行っているかどうかも重要です。例えば、貸し付けた会社に返済の遅延があると会社の経営状況がよくない可能性があります。そのまま放置すると倒産まで至る可能性もゼロではありません。このように債権に対する管理は、投資家が不利益を被る可能性があるため、管理を厳格に行っているファンド業者を選ぶことが必要です。

代表的なソーシャルレンディングのサービス

ここでは、代表的なソーシャルレンディングサービス(融資型クラウドファンディングサービス)を5つピックアップして紹介します。

なお、クラウドファンディングのなかで、融資型のみソーシャルレンディングと同意語とされており、各社の公式サイトではソーシャルレンディングサービスとクラウドファンディングサービスに表記が分かれています。

- クラウドバンク

- Bankers

- Funds

- オルタナバンク(旧SAMURAI FUND)

- maneo

クラウドバンク

クラウドバンクは、最近テレビCMを積極的に展開していることもあり、知名度が上がっているサービスです。2022年9月現在の累計応募額が2,000億円を超えていることからも人気の高さがうかがえます。2023年3月末までの1年間の実績平均利回りは5.87%、同じく3年間では6.14%となっており、運用成績も好調です。取引内容によって楽天ポイントが付与されるのもメリットでしょう。

Bankers

Bankersでは、融資型クラウドファンディングを取り扱っています。2023年6月10日現在の運用総額は212億6,694万円で、正常償還率は100%となっています。ファンド一覧を見ると、クレジットカード決済事業支援、マイカーローン事業支援、不動産担保ローン事業支援など金融関連の案件が多いのが特徴です。

Funds

Fundsは1円から投資できる、融資型クラウドファンディングです。2019年1月からの累計募集金額は385億4,910万円で、正常償還率は100%となっています。投資家に対する手数料が無料のほか、クーポン券やイベント実施などの「Funds優待」を実施しているのがユニークです。

企業へは金利1~3%、5,000万~10億円の範囲で貸し付けます。また、上場企業のファンドと未上場企業のファンドから選べます。

オルタナバンク(旧SAMURAI FUND)

オルタナバンクはSAMURAI FUNDから名称変更した、融資型クラウドファンディングです。累計募集金額はSAMURAI FUNDのファンドを含め155億6,730万円、元本償還実績は100%となっています。

社名のとおり世界中のオルタナティブ資産(株式や債券などの伝統的資産以外の資産)に1万円から投資できます。2022年4月1日から2023年3月31日までの税引前利回りが4~12%と、案件によっては10%を上回る利回りを得られるのが魅力です。

maneo

2008年10月に国内初のソーシャルレンディングサービスを開始したのがmaneoです。3~5万円の少額から投資可能で、年利回りが5~8%(税引前)と高い水準です。運用期間は1ヵ月から36ヵ月まで細分化されているので、短・中・長期いずれの投資も可能です。利息は毎月分配なので、家賃収入に近いスタイルといえます。2023年6月10日現在の成立ローン総額は1,644億5,417万円です。

不動産クラウドファンディングとソーシャルレンディングの違い

続いて、ソーシャルレンディングと不動産クラウドファンディングの違いを解説します。大きく以下の3つの違いがあります。

- 法律上の規制の違い

- 利益の源泉の違い

- 組合契約形態や共同出資の違い

法律上の規制の違い

不動産クラウドファンディングとソーシャルレンディングは規制する法律が異なります。

不動産クラウドファンディングは「不動産特定共同事業法」で規制され、同法に定められた電子取引業務を行う条件を満たした事業者が、Web上で不動産クラウドファンディングの募集業務を行うことができます。不動産クラウドファンディングはWeb上で募集を行う場合「第二種金融商品取引業」の登録が不要となっており、ほとんどの事業者がWeb上での募集を行っています。

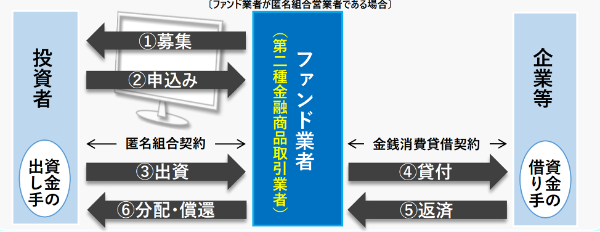

一方のソーシャルレンディングは金融庁への「第二種金融商品取引業」の登録が必須となっています。また、都道府県もしくは財務局長への「貸金業」の登録が必要です。ソーシャルレンディングは銀行融資と似た貸付サービスなので、登録の規制が厳しくなっています。

利益の源泉の違い

利益の源泉は、不動産クラウドファンディングが「インカム型」の場合は家賃収入、「キャピタル型」の場合は売却益であるのに対し、ソーシャルレンディングは融資先への貸付金利です。それぞれの利益の一部を投資家に分配金として支払います。

利益に対する所得区分は、ソーシャルレンディングと不動産クラウドファンディングの匿名組合型が雑所得なのに対して、不動産クラウドファンディングの任意組合型は不動産所得になるので確定申告の際に注意が必要です。

組合契約形態や共同出資の違い

ソーシャルレンディングと不動産クラウドファンディングは投資家と事業者が組合契約を結んで資金を運用しますが、両者には組合契約形態の違いがあります。

ソーシャルレンディングは、投資家が事業者の組成するファンドと「匿名組合契約」を結んで資金を出資します。事業者は集めた資金を企業等に融資して、借り手から元利金を受け取る仕組み(冒頭の図解参照)です。匿名組合スキームのため、損失に対する投資家の責任は有限です。

一方、不動産クラウドファンディングは、匿名組合契約であればソーシャルレンディングと同じですが、「任意組合契約」の場合は共同出資者である投資家も不動産登記して共同経営者になります。もし事業で損失が出た場合の投資家の責任は無限となります。リスクが大きいため、ほとんどの不動産クラウドファンディングは匿名組合契約で募集を行っています。

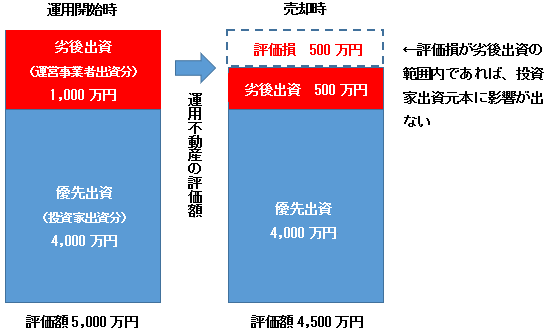

また、ソーシャルレンディングでは事業者と投資家が共同出資することはありませんが、不動産クラウドファンディングは優先劣後方式により劣後出資者(事業者)と優先出資者(投資家)が共同出資するのも大きな違いです。

不動産クラウドファンディングのメリット

不動産クラウドファンディングには以下の4つのメリットがあります。

- 1万円の少額から投資できる

- 利回りが高い

- 自分で物件を選べる

- リスク対策がしっかりしている

1万円の少額から投資できる

不動産投資=高額な資金が必要というイメージを変えたのが不動産クラウドファンディングです。1万円または10万円で投資できるファンドが多く、少額から投資可能なので初心者でも安心してスタートできます。会社員であれば月給から毎月1万円のファンドに投資し、ボーナス月は10万円のファンドに投資するという手法も可能です。

利回りが高い

不動産クラウドファンディングは他の投資に比べて利回りが高く、おおむね4~7%程度での運用が可能です。株式投資でも同じ程度の配当利回りを得られる銘柄はありますが、株式の場合は値下がりリスクがあります。価格の変動がなく4~7%程度の利回りを確保できる不動産クラウドファンディングはローリスク・ミドルリターンの投資といえます。

自分で物件を選べる

不動産クラウドファンディングと似た形式のREIT(不動産投資信託)は複数の物件に分散投資してポートフォリオを組むため、投資家が特定の物件を選ぶことはできません。

一方で不動産クラウドファンディングは単一の物件を運用するので、投資家が自分で物件を選ぶことができます。特定の不動産に出資することから、REITよりは不動産に投資している感覚が強くなるでしょう。将来は現物不動産に投資したいと考えている人には向いている商品といえます。

リスク対策がしっかりしている

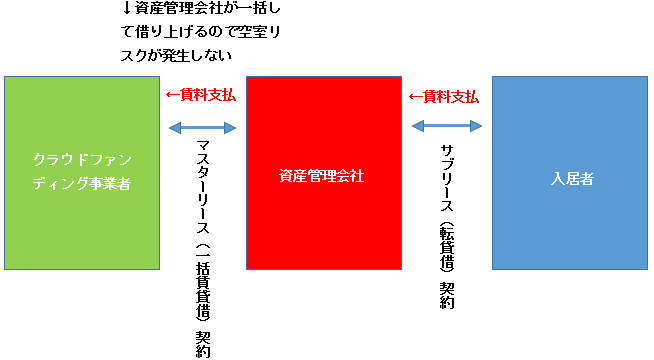

不動産投資で大きな不安材料は「値下がりリスク」と「空室リスク」です。不動産クラウドファンディングでは値下がりリスクを避けるために「優先劣後方式」、空室リスクを避けるために「マスターリース契約」を採用しているファンドが多く、しっかりとしたリスク対策がなされています。

優先劣後方式によって、運用している不動産が評価損となった場合でも、あらかじめ定められた劣後比率の範囲内で事業者が優先して損失を負担します。例えば、物件価格5,000万円、劣後出資20%のファンドの場合、運営事業者が劣後出資した1,000万円までの損失であれば運営事業者が負担します。上図のケースでは500万円の損失なので、投資家が優先出資した元本には影響しません。

空室リスクに対しては、不動産クラウドファンディング事業者と資産管理会社がマスターリース契約(一括借り上げ)を結んで空室保証がなされることが多いため、空室の有無にかかわらず契約した家賃が支払われます。不動産クラウドファンディングで募集されているファンドの多くが予定利回りによる分配金を支払えるのはこの仕組みがあるからです。

不動産クラウドファンディングのデメリット

不動産クラウドファンディングには、以下のようなデメリットがあることも把握しておく必要があります。デメリットを緩和する方法もあるので、実践するとよいでしょう。

- 流動性が低い

- 人気のファンドはすぐに完売してしまう

- 商品数が少ない

- 銀行融資を利用できない

流動性が低い

不動産クラウドファンディングには売買市場がないので、流動性が低いのがデメリットです。加えて中途解約することもできません。そのため使う予定のない余裕資金で投資する必要があります。もし途中で資金が必要になったらと心配な場合は、運用期間3ヵ月、6ヵ月のファンドに分散投資する方法があります。時期をずらして複数のファンドに投資すれば年に数回満期が来るので、資金が必要なときにも対応できます。

人気のファンドはすぐに完売してしまう

条件の良いファンドは先着式募集の場合、募集開始後すぐに完売してしまうため、資金があっても投資できないケースがあります。新規募集ファンドの情報を逃さないためには、不動産クラウドファンディング比較サイトに会員登録して、メールで新着情報を受け取るとよいでしょう。

抽選式ファンドも人気の案件は応募が多いため、当選倍率が高くなります。はずれることを想定して複数のファンドに申し込むのも当選のためには有効です。

商品数が少ない

株式や現物不動産に比べると募集するファンドの数が少ないのもデメリットです。株式市場に上場している銘柄数は3,879銘柄(2023年6月9日現在)、不動産会社に登録されている現物不動産は数え切れないほどあります。

不動産クラウドファンディングは案件の選択肢は少ないのですが、逆にいえば各事業者が厳選した案件なので、迷わず選べると考えることもできます。株式のように3,879銘柄もあれば玉石混交となり、値下がりする銘柄を選んでしまうリスクも高くなります。商品数が少ないことをマイナスと考えるかプラスと考えるかは投資家次第といえるでしょう。

銀行融資を利用できない

現物不動産投資では自己資金が少なくても銀行融資を受けて、高額な物件を購入することが可能です。しかし、不動産クラウドファンディングでは現物不動産という担保物件がなく銀行融資を利用できないので、レバレッジ投資は行えません。

ただし、家賃収入でローンを返済する現物不動産投資と異なり、不動産クラウドファンディングは分配金が収入なので、ローンを組んだとしても返済金利と相殺されてほとんど手元に残らないことになります。もともと銀行融資にはなじまない投資方法ともいえるのです。

不動産クラウドファンディングは不動産特化でわかりやすく初心者向き

ソーシャルレンディングと不動産クラウドファンディングはともに1万円からの少額投資が可能で、利回りが高く、投資家保護の仕組みもしっかりしているなど、共通するメリットが多くあります。ただし、共通するデメリットもあるので、似たようなイメージを持つかもしれません。両者の仕組みの違いを理解したうえで、投資先を決めるようにしましょう。

不動産クラウドファンディングは投資先が不動産に特化しているため、運用成績が安定しています。初心者が投資するのに向いているので、まずは不動産クラウドファンディング比較サイトにアクセスして、どのような案件が募集されているか、確認してみることをおすすめします。

※本記事は2023年6月12日現在の情報を基に構成しています。投資する際はソーシャルレンディングおよび不動産クラウドファンディング事業者の公式サイトで最新の情報をご確認ください。

>>【無料小冊子】不動産投資ローンマニュアル - 仕組みから審査攻略法までを解説

>>【無料小冊子】40の金融機関と接する融資のプロがコロナ禍でも融資を引き出せる方法を解説

【あなたにオススメ】

・人生100年時代には2000万円の貯蓄が必要!貯金では簡単ではないが、不動産投資なら可能性が高まる

・今日からできる!収益不動産の価値を見極める3つの評価方法

・資産運用としての不動産投資の位置づけ

・話題の海外不動産投資はアリなのか?を正しく判断できる5つの視点

・好調が続くREIT投資のメリットとデメリット、今から買うのはアリか