不動産投資で物件を購入するとき、重要な判断材料となるのが利回りです。利回りには種類があるため、意味の違いや計算方法を理解し表面的な数字だけで判断しないことが重要です。今回は、利回りの種類、平均的な利回り相場、利回りのシミュレーション例、購入前のチェックポイントなどについて解説します。

目次

1.利回りとは 不動産投資における利回りの基本

1−1.利回りの意味

利回りとは、投資額に対してリターンがどれくらいあるかを知るための目安となるものです。不動産投資や金融商品などでよく使われ、購入を検討するときの指標として使われます。不動産投資における利回りとは、「年間収益(賃料収入)の物件価格に対する割合」のことです。

検索サイトの物件情報や、不動産会社から配布されるマイソク(物件概要)の目立つところには、ほぼ利回りが記載されています。この利回りを参考にしながら、投資家は購入するかどうかを判断します。

1−2.利回りの知識不足によるリスクとは

不動産投資でよくある失敗は、「利回りが高いから買い!」と利回りにつられてリスクの高い物件に手を出してしまうことです。こういったことにならないよう、「利回り」についてよく知ることが大切です。具体的には、以下の内容をしっかり把握する必要があります。

・利回りの種類と計算式

・エリアや躯体、築年数に応じた利回りの最低ライン

・利回りにだまされないための知識 など

利回りにはいくつかの種類があり、それぞれ意味が異なります。利回りの種類を把握していないと、以下のようなリスクが発生しやすくなります。

・期待していたリターンが得られなかった

・儲かると思って買ったら損失が発生した

・空室リスクの高い物件をつかんでしまった

2.利回りの種類と計算式 投資の現場でよく使われる3種類

代表的な利回りの種類は、「表面利回り」「想定利回り」「実質利回り」の3つです。初級〜中級の不動産投資では、この3種類を覚えておけば問題ないでしょう。

当然ながら、利回りの種類が違えば意味も変わってくるため、不動産会社の営業担当とコミュニケーションを取るときは、どの種類の利回りを使っているのか見極めることが大切です。そうしないと、こちらは実質利回りの意味で聞いていたのに、先方は表面利回りの意味で話していた、といった誤解が生じやすくなります。

2−1.種類① 表面利回り

(1)表面利回りの概要

表面利回りは、投資物件を購入・運用するときの経費を考慮しない利回りのことで、ざっくりとした収支を知りたいときなどに用いられます。通常、単に「利回り」と記載されている場合は「表面利回り」を指すことが多いです。グロス利回り、単純利回りなどとも呼ばれます。

(2)表面利回りの計算式

現在の年間賃料÷物件の購入価格=表面利回り

2−2.種類② 想定利回り

一般的に、表面利回りは、空室を反映した現在の稼働率で算出されます。一方、想定利回りは「満室状態での年間賃料÷購入価格」で算出されることが多いようです。ただし、不動産会社やメディアによっては「満室での利回り=表面利回り」の意味で使っていることもあるため、どちらの意味で使われているかを必ず確認するようにしましょう。

2-3.種類③ 実質利回り

(1)実質利回りの概要

表面利回りに、年間経費と購入時経費を組み込んだものです。表面利回りよりも実態に近く、投資初期段階の収支をつかむ際に便利です。ネット利回りなどとも呼ばれます。なお、組み込まれる諸経費には、以下のようなものがあります。

・固定資産税

・都市計画税

・管理費

・修繕積立金

・仲介手数料 など

(2)実質利回りの計算式

(年間賃料-年間経費)÷(物件の購入価格+購入時経費)=実質利回り

参照:NOIとキャップレートについて

不動産投資の収益性評価で一般的に使われるのは、表面利回りまたは実質利回りが大半です。しかし、その物件の稼ぐ力をチェックする際は、NOIを用いたキャップレート(Capitalization Rateの略)が使われることもあります。NOIとは、賃料収入から固定資産税・管理費などを差し引き、減価償却費・利息・税金は差し引かない純収益を示す指標です。キャップレートは、「NOI÷物件価格」で算出されます。

3.不動産投資の平均的な利回り相場とは

不動産投資で物件購入を検討する際は、「対象物件の利回り」と「平均的な利回り相場」を比較することで収益性が高いか低いかを確認できます。平均的な利回り相場を知るときに役立つのが、シンクタンクや不動産関連サービス企業が提供してくれるデータです。ただしこれらのデータを活用するときは、データに掲載されているのが「どの種類の利回りか」を必ず確認しましょう。

例えば同じ利回り5%でも表面利回りか想定利回りかで収益性が大きく変わってきます。ここでは、代表的な利回りデータとして以下の2つを紹介します。

・日本不動産研究所「不動産投資家調査(R)」

・健美家「収益物件 市場動向 マンスリーレポート」

3-1. データ①日本不動産研究所「不動産投資家調査(R)」

客観的・中立的な立場から不動産の鑑定評価を行う一般財団法人日本不動産研究所では「不動産投資家調査(R)」を定期的に配信しています。同レポートによると2022年4月時点の東京および主要都市の平均的な期待利回りは、以下の通りです。

<東京および主要都市の平均的な期待利回り(2022年4月時点)>

| エリア | ワンルーム | ファミリー向け |

|---|---|---|

| 東京/城南地区 | 4.0% | 4.1% |

| 東京/城東地区 | 4.1% | 4.3% |

| 札幌 | 5.3% | 5.4% |

| 仙台 | 5.3% | 5.4% |

| さいたま | 4.9% | 5.0% |

| 千葉 | 5.0% | 5.0% |

| 横浜 | 4.5% | 4.7% |

| 名古屋 | 4.8% | 4.9% |

| 京都 | 4.9% | 5.0% |

| 大阪 | 4.5% | 4.7% |

| 神戸 | 5.0% | 5.0% |

| 広島 | 5.5% | 5.5% |

| 福岡 | 4.8% | 5.0% |

なお「不動産投資家調査(R)」では、デベロッパー、保険会社、投資・商業銀行などの回答をもとに平均的な期待利回りを割り出しています。

3-2.データ② 健美家「収益物件 市場動向 マンスリーレポート」

不動産投資と収益物件の情報サイト「健美家(けんびや)」では、以下の3種類の「収益物件 市場動向レポート」を定期的に配信しています。

・マンスリーレポート(1ヵ月ごと)

・四半期レポート(3ヵ月ごと)

・年間レポート

これらのレポート内には、地域別・物件種類別の表面利回りが掲載されています。今回は「マンスリーレポート」から2022年6月時点の平均的な利回りを確認してみましょう。

| エリア | 区分マンション | 一棟アパート | 一棟マンション |

|---|---|---|---|

| 全国 | 7.34% | 8.25% | 7.92% |

| 北海道 | 10.98% | 10.56% | 8.60% |

| 東北 | 12.37% | 13.52% | 11.54% |

| 首都圏 | 6.90% | 7.85% | 7.21% |

| 信州・北陸 | 18.91% | 12.14% | 11.86% |

| 東海 | 10.22% | 9.50% | 9.26% |

| 関西 | 7.45% | 9.11% | 8.45% |

| 中国・四国 | 13.46% | 10.94% | 11.30% |

| 九州・沖縄 | 10.18% | 9.32% | 8.94% |

ちなみに健美家の「収益物件 市場動向レポート」では、この情報サイトに登録した収益物件の表面利回りをもとに平均的な利回りを割り出しています。

4.不動産投資の理想的な利回りはどれくらいか

不動産投資の理想的な利回りがどれくらいかは、状況によって異なります。なぜなら最終的にどれくらいの利回りが必要かは、以下の3つの条件などによって変わってくるからです。

・1都心部か、地方物件か

都心部は地価が高い分、同じグレード・面積の建物なら地方物件よりも割高で低利回りの傾向があります。

・2中古物件か、新築物件か

同じ種類・エリアの物件であれば中古物件よりも新築物件のほうが低利回りとなるのが一般的です。

・3不動産投資の投資規模はどれくらいか

同額のキャッシュフローを目標にした場合、投資規模が大きければ低利回りでも達成しやすいでしょう。しかし投資規模が小さい場合は、高利回りが求められるケースが多いでしょう。

5.高利回りの大きな問題のある物件例

物件の利回りが高い理由は、「高い家賃を取れる」または「物件価格が安い」のいずれか、または両方です。ただし、物件価格が安い物件は、なかなか借り手がつかずに入居率が上がらなかったり、修繕が必要な状態であったり、手放そうとしても買い手が見つからなかったりといった問題のある物件もよくあります。

5-1.立地が悪い

過疎地域や大都市でも交通が不便なエリアなどは、空室率が高い傾向があり、その分、物件価格が安くなります。そのため、利回りが高くなりがちです。しかし、いくら想定利回りが高くても、空室リスクが高ければ意味がありません。例えば中古の一棟物件であれば、現状で何室稼働しているのか、それに基づき割り出したリアルな利回りはどれくらいなのかをチェックすることが重要です。

5-2.建物や設備が古い

建物や設備が古ければ、その分物件の価値が下がるので、高利回りになりやすいです。このような築古物件には価格が安いメリットがある一方で、購入直後にリフォーム代や設備交換コストが発生する可能性があります。いくら高利回りの物件を手に入れても、取得後に多額の費用負担が発生すれば、利回りは大きく低下してしまいます。

5-3.トラブルが発生している

周囲の競合物件と比較して極端に利回りが高い場合は、何らかのトラブルで退去率や空室率が高いことが考えられます。トラブルの例としては、周辺環境が悪化した、物件が傾いている、トラブルメーカーの住人がいるなどが挙げられます。

5-4.管理体制に問題がある

入居者の満足度は、立地や建物に加えて管理体制にも大きく左右されます。管理体制の中身としては、清掃やトラブル対応、適切な大規模修繕などが挙げられます。これらが適切に実施されていないため空室率が上がり、利回りを高めに設定して売り抜けようとしているケースもあります。

5−5.法律的な問題がある

これは築古物件で散見されますが、建物面積が容積率を超えている、あるいは道路幅の問題で再建築不可といった法律的に大きな問題を抱えているために高利回りの物件があります。たとえ現時点で収益が上がっているとしても、売却や建て替えといった出口戦略が見えない、融資が受けられないといったリスクがあります。

このように、利回りが高い物件はさまざまな問題を抱えている可能性があります。ただし、相続物件や所有者が現金を必要としている場合は、相場よりも高利回りで売りに出されることもあります。問題物件なのか、掘り出し物なのかを見極めるには、不動産投資の幅広い知見が必要です。

6.利回りに惑わされないための注意点

6−1.利回りの最低ラインを正しく理解する

利回りには、絶対的な最低ラインや基準がありません。投資エリア、物件種別(区分、一棟、アパート、マンションなど)、築年数などで大きく変わります。加えて、不動産投資の人気や金利といったトレンドでも利回りは変わります。大事なことは、条件の近い競合物件と比べて利回りが高いか低いかを確認することです。

6−2.イールドギャップを意識する

不動産投資の初心者は利回りにつられることが多いですが、長期的に安定した収益を確保していくためには、「イールドギャップ」と呼ばれる指標も重要です。これは、利回りと金利の差のことで、数値が大きくなるほど最終的な手残りが増えます。

例えば利回り7%の物件でローン金利が2%の場合、イールドギャップは5%です。これに対して、同じ利回り7%でも金利が3.5%であれば、イールドギャップは3.5%に下がります。つまり、購入検討時は利回りだけではなく、「低金利の融資が受けられそうな物件か」を意識することが大切なのです。

6−3.他の情報を加味して総合的に考える

利回りは、あくまでも参考情報として捉えることが大切です。ネットや不動産会社から得られる対象エリアの人口動態や立地の特徴などの情報を収集し、利回りとリスクのバランスを考えましょう。またトラブルや管理体制については、現地調査を綿密に行うことが大切です。いずれにしても、さまざまな情報を加味して、総合的な判断をすることが不動産投資を成功させるポイントです。

7.不動産投資の表面利回りと実質利回りのシミュレーション

本稿の「2.利回りの種類と計算式」で解説したように、不動産投資の主な利回りは3種類あり、それぞれに計算式が異なります。一般的に検討の初期段階で「表面利回り」を用いて物件を比較し、購入の可能性が出てきた段階で「実質利回り」を用いて収支のイメージをつかむのが効率的です。表面利回りや実質利回りは、不動産広告や物件概要に記載されていることもあります。

しかし自分で計算して数字の整合性を確認することも大切です。計算が苦手な人もいるかもしれませんが、実際にやってみると思っている以上に難しくありません。仮に「利回り計算は難しい」と感じても何度か試算しているうちに慣れてくるはずです。ここでは、不動産投資の初心者の参考になるように表面利回りと実質利回りのシミュレーション例を紹介します。

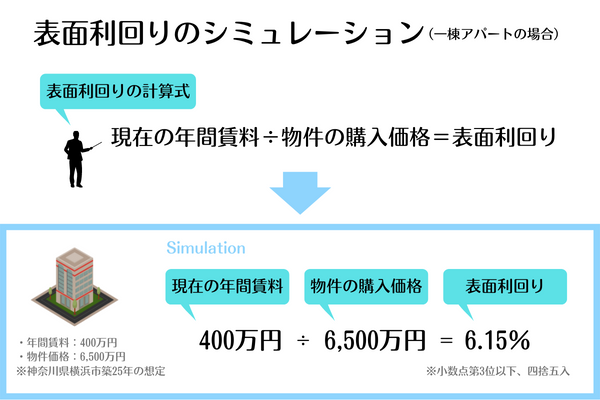

7-1.表面利回りのシミュレーション(一棟アパートの場合)

ここでは、中古の一棟アパートを想定し表面利回りと実質利回りをシミュレーションしていきます。物件の基本情報は以下の通りです。

・年間賃料:400万円(月約33万3,000円×12ヵ月)

・物件価格:6,500万円

※神奈川県横浜市の築25年の物件を想定

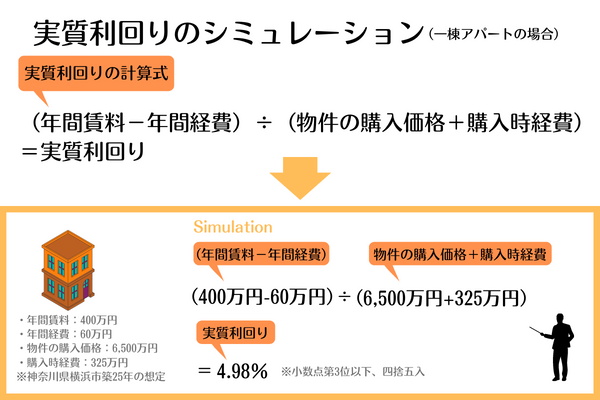

7-2.実質利回りのシミュレーション(一棟アパートの場合)

次に同じ中古の一棟アパートの実質利回りをシミュレーションしてみましょう。表面利回りとどれくらいの差になるでしょうか。実質利回りを計算するための情報は、以下の通りです。

・年間賃料:400万円(月約33万3,000円×12ヵ月)

・年間経費:60万円(年間賃料の15%で算出)

・物件の購入価格:6,500万円

・購入時経費:325万円(物件の購入価格の5%で算出)

※神奈川県横浜市の築25年の物件を想定

7-3.利回りシミュレーションでは条件を変えてみることも大事

上記の利回りシミュレーションの結果に基づくと同じ中古の一棟アパートでも表面利回りは約6.15%、実質利回りは約4.98%と約1.17%の差が生まれました。このようにシミュレーションをしてみると表面利回りだけを見て物件購入をすることが、非常にリスクが高いと理解できるのではないでしょうか。

余裕があればさまざまな条件で利回りシミュレーションをしてみてください。同じ物件でも家賃収入や経費をより厳しい条件で見積もるとさらに低利回りとなります。それでも目標のキャッシュフローを得られるかを十分に検証することも重要です。

8.不動産投資の利回りシミュレーショサイト3選

ネット上には、数多くの不動産投資の利回りシミュレーションサイト(ツール)があります。これらを活用すればスピーディーに利回りを計算することが可能です。ここでは、タイプの違う3つの利回りシミュレーションツールを紹介します。

8-1.ツール①at home「賃貸用不動産の投資利回り」

200万件以上の物件情報を掲載する不動産情報サイト「at home(アットホーム)」が提供する利回りシミュレーションツールです。今回紹介するシュミレーションツールのなかで最も簡単に使えるものといえるでしょう。表面利回りと実質利回りは、以下の項目を入力すれば試算できます。

・表面利回り:物件価格、想定賃料、想定入居率

・実質利回り:物件価格、想定賃料、想定入居率、管理費、修繕積立金、その他費用

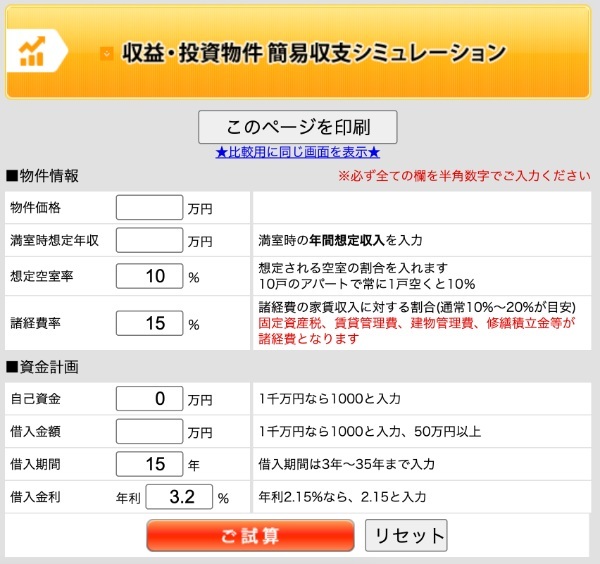

8-2.ツール② 不動産投資連合体「収益・投資物件 簡易収支シミュレーション」

不動産投資連合体は、楽待や健美家と並ぶ代表的な不動産投資情報サイトです。サイト上で提供されているシュミレーションツールは、物件情報と資金計画に関する基本情報8項目を入力するだけで簡単に実質利回りを算出することができます。ツール内に想定空室率や諸経費率の考え方などがしっかりと記載されているため(上記画像参照)、不動産投資の初心者でも使いやすいツールといえるでしょう。

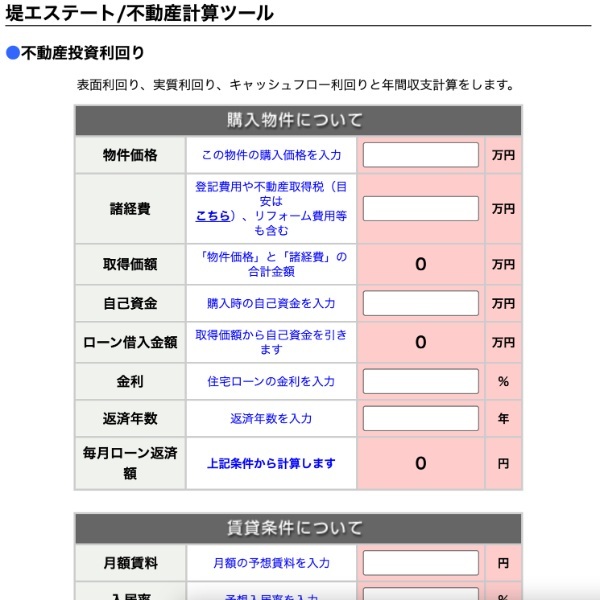

8-3.ツール③ 堤エステート「不動産計算ツール」

今回紹介する利回りシミュレーションツールのなかでは、一番入力する項目数(10項目)が多いです。その分、詳細なデータを示してくれるのが魅力といえます。例えば利回りだけでも3種類(表面利回り、実質利回り、キャッシュフロー利回り)の算出が可能です。さらに物件購入から5年刻み(5~35年目)のキャッシュフローも自動計算してくれます。

長期的に安定経営できるかを確認したい人向きのツールといえるでしょう。

9.まとめ-利回りは数多くの指標のひとつでしかない

ここでは、不動産投資の収益性をチェックする際の重要な指標である「利回り」について解説してきました。そのポイントを振り返ってみましょう。

・利回りの種類について

よく使われるものに「表面利回り」と「実質利回り」があり、経費を考慮したリアルに近いものが「実質利回り」です。このほかに使われる指標として、満室時の賃料収入で計算した「想定利回り」もあります。

・利回りが高い大きな問題のある物件例

収益物件として魅力がない、リスクが高いといった理由で利回りが高くなっているケースを紹介しました。具体的には、立地が悪い、建物や設備が古い、トラブルがある、管理体制や法律的な問題などを挙げました。

そして最後に、利回りの最低ラインはあくまでも競合物件との比較だということ、イールドギャップを意識すること、さらには、利回りだけでなく総合的な情報に基づき物件を選ぶことが大切であることに触れました。

投資家にとって利回りは重要な目安ではありますが、物件購入を検討する際に使う指標の1つに過ぎません。利回りだけにとらわれず、広い視野で不動産市場と向き合うことが、成功するための最低条件なのです。

10.不動産投資の利回りに関するよくある質問

Q.表面利回りとは?

表面利回り(グロス利回り、単純利回り)は、ざっくりとした収支をつかみたいときなどに用いられます。単に「利回り」と記載されている場合は「表面利回り」を指すことが多い傾向です。不動産投資の表面利回りは、以下のように算出します。

- 現在の年間賃料÷物件の購入価格=表面利回り

表面利回りだけを見て物件を購入するのはハイリスクです。実質利回りや長期的な収支シミュレーションなどを確認したうえで購入・契約をしましょう。

Q.実質利回りとは?

実質利回り(ネット利回り)は、表面利回りよりも実態に近く投資初期段階の収支をつかむ際に便利です。不動産投資の表面利回りは以下のように算出します。

- (年間賃料-年間経費)÷(物件の購入価格+購入時経費)=実質利回り

上記の計算式に組み込まれる諸経費には、固定資産税、都市計画税、管理費、修繕積立金、仲介手数料 などがあります。不動産投資の初心者の場合、実質利回りを計算するのは難易度が高いため、ネット上の利回りシミュレーションツールを活用するのがよいでしょう。

Q.理想的な利回りはどれくらい?

不動産投資の理想的な利回りがどれくらいかは、各投資家の投資方針で変わってきます。利回りに影響を与える条件は、主に以下の3つです。

・1都心部か、地方物件か

例:同じグレードの建物なら都心部のほうが低利回り傾向

・2中古物件か、新築物件か

例:新築物件や築浅物件にこだわるなら低利回りになりやすい

・3不動産投資の投資規模はどれくらいか

例:投資規模が大きければ低利回りでもまとまったキャッシュフローを得やすい

>>【無料小冊子】不動産投資ローンマニュアル - 仕組みから審査攻略法までを解説

>>【無料小冊子】40の金融機関と接する融資のプロがコロナ禍でも融資を引き出せる方法を解説

【あなたにオススメ】

・収支シミュレーションは実質利回りで

・高利回りのワンルーム投資はハイリスク?利回り重視に潜む危険性とは?

・不動産投資の利回りを理解して優良物件を見極める方法

・不動産投資で使われる3種類の利回り 高利回りに惑わされないための注意点

・不動産投資家は利回りに加えて「イールドギャップ」を理解しよう