不動産クラウドファンディングでは「利回り」が注目されがちですが、投資には本来リスクがつきものですので、「リスク」を正しく理解することが重要です。

「T’s Funding」は、「安全性が際立つミドルリターン型不動産クラウドファンディング」(※)の実現に向けて、

(1)ファンドの安全性

(2)運営会社の経営基盤、財務基盤の堅牢性

にこだわり、投資家との継続的な関係構築をめざしている不動産クラウドファンディングサービスです。

今回はT’s Fundingの運営会社であるタマキホーム株式会社の代表取締役社長である玉城公之さんと事業担当者の小林祐希さんにお話を伺いました。

※不動産クラウドファンディングではファンドでの損失リスクに加えて、運営会社の信用リスク(倒産リスク)が投資家への損失リスクにつながります。

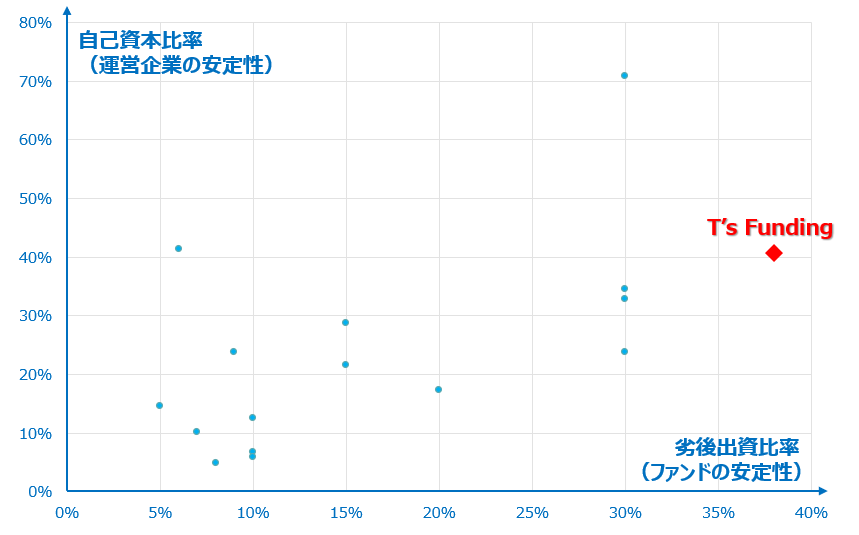

①ファンドの損失リスクについては「劣後出資比率」を、②運営会社の信用リスクについては「自己資本比率」を安全性指標の一つとして見た場合に、「劣後出資比率30%、自己資本比率40%」両方を超える事業者は限定的となっています。

本記事末尾に不動産クラウドファンディングサービスに関する調査結果レポートを掲載していますので、他サービスの情報と合わせてご欄下さい。

目次

際立つ安全性への挑戦:①ファンドの安全性へのこだわり

ーーまずは、T’s Fundingで提供するファンドの特徴、こだわりをお聞かせください

玉城:私たちは、お客様とWin-Winの関係を継続的に紡いでいくことを重要視し、不動産市況にかかわらず、安定的に収益が得られる投資商品を提供したいと考えています。

私たちの創業の地であり、T’s Fundingでの取り扱い物件も多い沖縄は、不動産の値上がり期待が大きく、売却益も狙える環境にありますが、売却益を前提にファンドを組成すると、不動産市況が悪化した際に投資家に損失が出てしまいます。 そのため、将来不動産市況が悪化した際にも安定性が高い賃料収入を元に配当できる、「インカム型」ファンドの提供にこだわっています。

ーー投資家に人気の高い沖縄の不動産で、あえてインカム型ファンドにこだわられる理由が理解できました。

玉城:更に、投資家のリスクを限りなく小さくするために、「劣後出資」の比率を高く設定しています。 損失額が劣後出資額を上回ると、投資家にも損失を与えてしまいますので、劣後出資比率を高く設定し、できる限り投資家のリスクを抑えられるように設計しています。

劣後出資比率を高くするためには、運営会社自体に財務的な余力が求められますが、25年以上にわたる堅実な経営により、利益剰余金を積み上げてきた当社の強みを活かしています。

ーー小林さんにもお伺いできればと思います。事業担当者の立場で、こだわっている点はありますか?

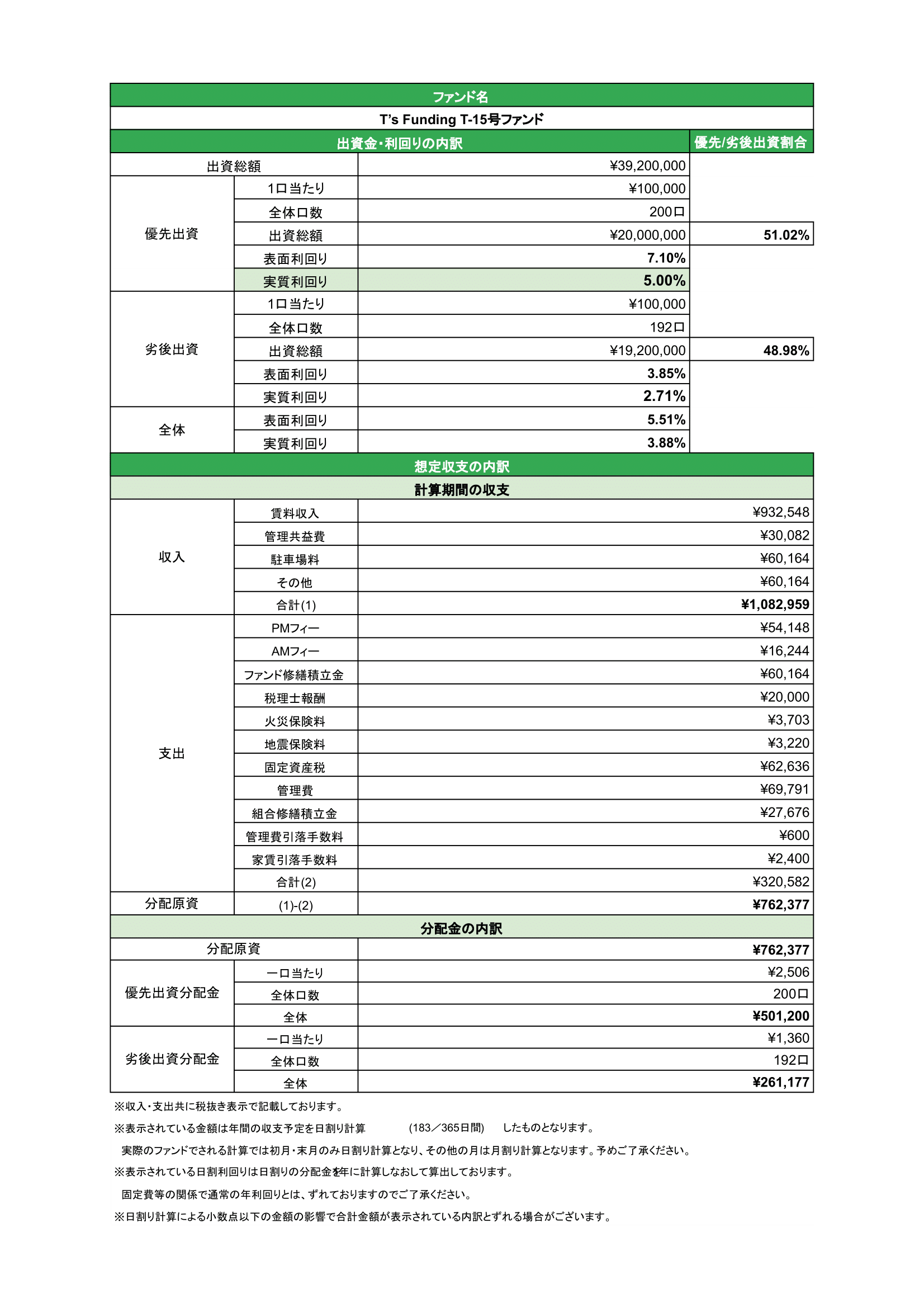

小林:玉城のコメントに加えて、「情報の透明性」についてもこだわっていますね。 私たちアセットマネージャーが知る情報と、お客様である投資家の知りえる情報には、どうしても情報格差が生じてしまいますが、情報をできるだけ透明な形で開示し、お客様に安心して投資いただきたいと考えています。

T’s Fundingでは対象不動産の賃料収入に加え、詳細な支出情報も開示しますので、ファンドがどのような不動産を所有して収益を上げるのか、確認いただくことができます。

ファンドの収支設計や運用が適切か、ガラス張りでチェックされることになりますので、不動産のプロとして、日々緊張感をもって、お客様に誠実に取り組んでいきたいと思います。

- 不動産不況期にも安定配当をめざす(インカム型ファンド)

- 万一の損失時にも投資家負担をゼロに近づける(高い劣後出資比率)

- 安心して投資いただくため、収支も運用も、ガラス張りでチェック可能に

- 安全性を支える、運営会社の堅牢な財務基盤

際立つ安全性への挑戦:②運営会社の経営基盤、財務基盤の堅牢性

ーー運営会社であるタマキホームの概要を教えて下さい。

玉城:環グループは1980年に「環ハウス」の設立からスタート。不動産の設計から始まり、建築、工事まで事業を拡大していきました。 1998年にアパート・マンション開発事業を強化するためタマキホームを設立。その後工事の専門会社としてタマキハウジング、不動産の所有、経営を専門的に担う株式会社TBを設立したことで、現在は環グループとして、不動産の企画から設計、施工、管理までを一気通貫で実施できる体制を構築しました。

地元沖縄の不動産市場は成長しており、良好な経営環境にありますが、経営者の立場では、今後市況が悪化する可能性を考慮する必要があります。不動産では、エリアにより市況が異なりますので、東京や海外にも事業エリアを分散させることで、経営の安定性を更に高めています。

2022年に不動産クラウドファンディング事業T’s Fundingを立ち上げたのは、「より広いエリアのお客様に当社の良さを知っていただきたい」という思いがあります。 お客様の信頼を得られていれば、他エリアでの事業にも広げていけますので、「T’s Funding」事業は、今後更に力を入れて取り組んでいきたいと考えています。

一ー社員の立場で、会社に対しての印象はいかがでしょうか?

小林:お客様の資金をお預かりする事業を担っている立場上、会計情報を見る機会は多いのですが、その視点で自社を見ても財務が安定していて、安心して働ける会社だと感じています。

また、社長からは日々「良い仕事」をできるように、と厳しく指導を受けているのですが、社長の経営理念と会社の取り組みが一致しており、努力しがいのある、働きやすい環境だと思っています。

一ー不動産会社としての環グループの運営において、こだわっていることを伺えますか?

玉城:私たちは、祖業の環ハウスの設立から40年以上、不動産事業を継続してきていますが、「分譲戸数」や「売上高」ではなく、良い物件を提供することにこだわっています。 設計、施工から不動産管理までを全て環グループで提供できますので、いかに良い品質のものを、より安く建設できるか、グループで徹底的に検討することで、品質と価格のバランスの良い商品を提供してきました。

また、お客様の資金をお預かりする以上、運営会社の経営の安定性は非常に重要ですので、毎年堅実に利益を内部留保として積み上げています。 「T’s Funding」を提供するタマキホームの資本金は1億円ですが、利益剰余金を約16億円積み上げ、現在の純資産は17億円超、自己資本比率40%超(いずれも令和5年10月31日時点)となりました。不動産会社は借入金により事業拡大を急ぐ会社も多いですが、当社は借入金を抑制して、堅実な経営を継続できることを大切にしています。

沖縄の不動産市況は活況で、県外の不動産会社の参入も増えていますが、「良い仕事」をしていけば、絶対にお客様にも評価いただけるという信念でここまでやってきました。

お客様の投資リスクを抑えて、堅実な資産形成に貢献したい。 そのために、これからもファンドや運営会社の安全性を高め続け、堅実に事業に取り組んでいこうと思います。

ーー運営企業の財務の堅牢性があるからこそ、T’s Fundingの投資家を守れるのですね。 玉城社長からのコメントにはありませんでしたが、数を追わない経営をめざしながら、数の面でも沖縄県のマンション分譲戸数トップ10入りの常連というのは、改めて経営の安定感を感じます。

- より良い品質のものを、より安く建設できるグループ体制(設計、施工から不動産管理まで)

- 借入金を用いた事業拡大より、財務の安定性を重視する経営方針

- 創業から40年で築いた堅牢な財務基盤(利益剰余金17億円超、自己資本比率40%超)

- 「T’s Funding」を通じてより広いエリアのお客様に知っていただき、更なる価値創造へ

沖縄で愛されるヨーロピアンデザインマンション「ウィングシャトー」

ーータマキホームの開発する不動産の特徴や魅力を教えて下さい。

玉城:ヨーロピアンデザインを採用し、専門の建築デザイナーの参画のもと開発している「ウィングシャトー」シリーズは、地元でも好評をいただいています。 デザイン性が高く、環グループによる最適な設計、施工を行うことで、低コストで良質なマンションとなっており、これまでに900戸を供給することができました。

小林:実は、T’s Fundingの会員は、沖縄エリアが非常に多くなっています。 「ウィングシャトー」は、沖縄でも特徴的なマンションですが、県内の方に良い印象をもっていただけていることが、沖縄エリアの会員が多いことの要因ではないか、と思っています。 地元沖縄エリアのお客様に高い評価をいただけていることは、ありがたいことですね。

お客様に愛され続けるサービスとして:T’s Fundingの将来展望

ーーT’s Fundingの今後の展望があれば、可能な範囲で教えていただけないでしょうか。

玉城:お客様である投資家にとって、より良いサービスの展開を考えています。

一つは「投資期間」です。 現在は、数か月程度の短期運用型のファンドを提供していますが、お客様にとっては、短期での再投資が必要で、手間がかかってしまいます。 当社は、リスクをできる限り抑制することにこだわったファンドを提供していますので、「長期投資」ができれば、より投資対象としてのメリットを感じていただけるのでは、と考えています。 そこで、「無期限型」や「長期運用型」ファンドの提供を検討していきたいと思います。

もう一つは、「二次流通」への対処です。 不動産クラウドファンディングでは、運用期間中の解約が原則できず、権利の譲渡も簡単ではありません。今後運用期間中に、容易に権利の譲渡ができる「二次流通」の仕組みがあれば、投資家にとって非常に使い勝手が良くなるのではないかと考えています。

ーー最後に、お客様、投資家へのメッセージをお願いします。

小林:T’s Fundingは、リスクが低く、安心して投資していただける商品として、責任をもって運営しています。 情報開示も積極的に実施していきますので、是非、投資を検討いただきたいと思います。

玉城:投資において、リスクは完全にゼロにはできませんが、当社は、投資家保護の姿勢を重視し続け、お客様と、Win-Winの関係を継続的に紡いでいきたいと考えています。 お客様、投資家に長く愛される企業をめざしてまいります。

- 際立つ安全性への挑戦① 安全性にこだわったファンド設計

- 際立つ安全性への挑戦② 運営会社の経営基盤、財務基盤の堅牢性

- 地元沖縄で愛され続け、900戸を超える「ウィングシャトー」の開発実績

- 将来展望として、投資家のニーズに応える新サービスの登場も期待

【YANUSY編集部レポート】安全性指標の調査結果(2024年2月時点)

最後に、インタビューにおいて説明のあった、①ファンドの安全性と②運営会社の堅牢性について、T's Fundingを含む不動産クラウドファンディングサービスに関する調査をYANUSY編集部で実施しましたので、ご紹介します。

①ファンドの安全性については「劣後出資比率」を、②運営会社の堅牢性については「自己資本比率」を安全性指標として調査し、不動産クラウドファンディングサービス各社の調査結果をグラフ上に配置にしたものが、以下になります。

調査結果をご欄いただくと、T's Fundingが①ファンドの安全性と②運営会社の堅牢性の両面で高い水準を実現していることが確認できると思います。

また、同水準の安全性を実現しているファンドは利回り3%程度のファンドが中心となっている中で、T’s Fundingでは、利回り4%代~5%が中心と、ローリスクファンドの中では高めのリターンが期待できるファンドと言えそうです。

<調査レポートについての補足事項>

①ファンドの安全性について

各サービスの主な劣後出資比率を調査してます。

ファンドによっては、ファンドごとに劣後出資比率を変えているケースも多いため、劣後出資比率が異なるケースでは、その中間値を設定しています。

なお、ファンドの安全性は、インカム型か開発型か、対象不動産の資産価値が下がりにくいか、流動性に課題がないか、なども重要なポイントとなりますが、定量比較が困難なため、ここでは対象外としています。

②運営会社の堅牢性について

ここでは、自己資本比率を調査しています。

リスク資産(販売用不動産など)や不動産事業で損失が生じた場合にも、自己資本がその損失に対して十分にあれば債務超過には陥りませんので、倒産リスクをはかる上で非常に重要な指標となります。

なお、不動産クラウドファンディングでは法律の定めにより財務諸表の開示義務がありますが、ファンドの募集タイミングでしか開示しないサービスもあるため、情報が確認できなかった企業は対象外としています。

(なお、上場企業は決算開示義務があり掲載対象となっているため、比較的財務の堅牢性が高い企業は掲載されたグラフとなっています。)

また、不動産会社の倒産リスクを見る上ではキャッシュフローや現預金残高も重要ですが、開示している企業が限定されているため、レポートの対象外としています。

現預金情報については、開示義務のある上場企業の他、非上場企業でも一部企業は開示していますので、投資判断の際に是非ご確認下さい。