政府が進める働き方改革の影響から、副業を始める人が増えています。会社もかつてに比べ、社員の副業を認める方向に傾いているのも要因の1つです。そこで副業として不動産経営をする「サラリーマン大家」が注目を集めています。サラリーマン大家になるとどのようなメリットがあるのでしょうか。また、注意すべき点は?サラリーマン大家になるなら覚えておきたいことをまとめます。

目次

1.そもそもサラリーマン大家とは?

「サラリーマン大家」とは、その名称の通り、どこかの企業や団体などに勤めながら不動産投資や不動産経営をしている人のことを指します。一般的な不動産投資と同様、「新築物件と中古物件のどちらを購入するか」「一戸建てとマンションのどちらにするか」「マンションであれば1棟買いと区分所有のどちらにするか」などの選択肢があります。

2.元々土地を持っている人が有利

「サラリーマン大家を始めよう」というとき、元々土地を持っている人はとても有利です。なぜなら、マンションやアパートを建てる際に、改めて土地を購入する必要がないからです。親などが保有していた土地を相続したタイミングで、企業勤めをしながらサラリーマン大家になることを考え始める人などがこのケースに該当します。

不動産投資に元々興味があった人であれば、古くなった住宅を取り壊して、そこに新たにアパートやマンション建築を考える人もなかにはいるでしょう。ただ、この場合、相続で受け継いだ土地がアパートやマンション経営に適した立地であるとは限りません。これから土地を購入しようとする人とは違い、すでに土地の場所が決まってしまっていることは、時には不利に働くことになる可能性があるので注意が必要です。その場合は今ある土地を売却して、賃貸需要の高い土地への組み換えも視野に入れましょう。

3.サラリーマン大家になるメリット

不動産経営を行う場合、専業で行うか、サラリーマンを続けながら副業で行うかは置かれた状況によって異なるでしょう。もしサラリーマン大家を選んだ場合は、どのようなメリットがあるのでしょうか。主に以下の2つが考えられます。

3-1.銀行からの融資が通りやすい

サラリーマン大家は、銀行からの融資が通りやすいといえます。サラリーマンとしての収入があるため、他に収入のない専業大家よりも貸し倒れリスクが小さいと考えられるからです。不動産投資は銀行融資を利用して大きな物件を運用できるのが他の投資にはないメリットですので、サラリーマン大家はその分優位に立っているといえます。

3-2.給与所得と不動産収入との損益通算で節税できる

サラリーマン大家になると、税制面でもメリットがあります。万一、不動産経営が赤字だった場合、給与所得と損益通算ができ、節税することができます。損益通算とは、2つ以上の所得(事業所得または不動産所得)がある人で、事業の赤字分を給与所得と合算して計算できる制度です。不動産所得が赤字になっても給与所得の課税額が小さくなるので、結果的に損にならないというメリットがあります。

4.サラリーマン大家になるデメリット

サラリーマン大家には、デメリットもあるため、十分に考慮したうえで始めることが必要です。ただし、対処方法を取り入れながらデメリットを低減することもできます。

4-1.融資を受けた場合は借金を抱えることになる

融資を受けて物件を購入する場合は、借金を抱えて経営することになります。ローンの返済は、毎月の家賃収入で行うため、「ローン返済額+諸経費」が家賃収入を上回らないように資金計画することが大切です。毎月の返済額を少なくするには、頭金を多めに入れたり返済期間を長めにしたりするなどの方法があります。

4-2.本業に支障が出る恐れがある

サラリーマン大家は、会社での仕事が本業です。物件を自主管理している場合は、入居者からのクレームなどにすべて自分で対応しなければなりません。最悪の場合は、本業に支障が出て会社に迷惑がかかる恐れがあります。サラリーマンが副業で経営する場合は、不動産管理会社に管理を委託したほうが無難です。

管理を委託すれば急ぎの要件にも不動産管理会社が対応してくれるため、本業に支障が出る事態を避けられます。ただし、不動産管理会社に管理費を支払うことになり、その分、諸経費がかかることになります。より綿密な資金計画が求められます。

5.不動産投資のメリット

不動産投資は他の投資に比べてメリットが多い投資方法です。代表的なメリットとして、以下のような点が挙げられます。

5-1.レバレッジ→融資で投資可能

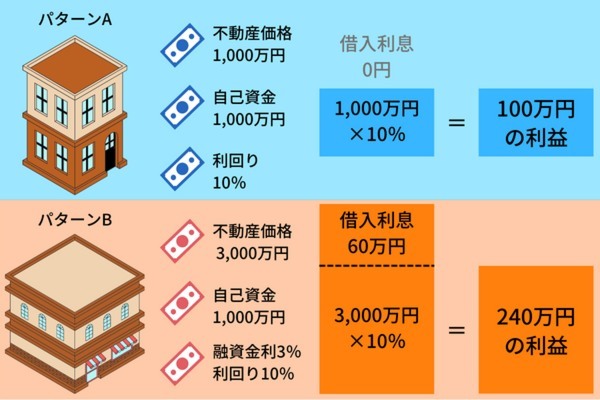

不動産投資はレバレッジを利用することにより、少ない資金で大きな物件を運用することができます。レバレッジとは「てこ」という意味で、例えば3,000万円の物件を頭金1,000万円で購入すれば、3倍のレバレッジを効かせたことになります。では、融資を受けず自己資金1,000万円のみで物件を購入した場合と3倍のレバレッジを効かせた場合の利益の差を比較してみましょう(諸経費は除外)。

A 自己資金1,000万円で1,000万円のマンションを購入し、利回り10%で運用した場合。

1,000万円×10%-借入利息0=100万円の利益

B 自己資金1,000万円で3,000万円のマンションを融資金利3%で購入し、利回り10%で運用した場合。

3,000万円×10%-借入利息60万円=240万円の利益

Bは借入利息の支払いはあるものの、借入しないAよりも多く利益を得ることができます。これがレバレッジ効果を利用する大きなメリットです。

5-2.管理会社に依頼すれば手間がかからない

忙しいサラリーマン大家が自分で物件を管理することは困難です。自分でトラブルに対応していたら本業にも影響が出てしまいます。その問題は管理会社に依頼することで解決できます。不動産管理手数料の相場は一般的に家賃の5%に設定している会社が多いようです。

管理会社には、「仲介と管理業務を行う会社」「仲介業務だけを行う会社」「管理業務だけを行う会社」の3つの種類があります。「仲介と管理業務を行う会社」はすべての業務を1社で行っているので、大家にとっては手間がなく便利です。

5-3.本業に支障が出ないので副業が認められやすい

本業に支障が出ないので会社から副業として認められやすいのもメリットです。上述したように、管理会社に依頼すれば管理の手間はないので、その旨を会社に説明すれば許可を受けられる可能性は高いと思われます。会社勤めをしながら、副業としてマンションなどを経営するため、「サラリーマン大家」と呼ばれるのです。

5-4.インフレ対策になる

不動産投資は、インフレ対策にもなります。物価が上昇してインフレが起こると現金や預貯金などは、価値が目減りしますが、不動産投資は物価が上昇すれば不動産価格も上がっていく傾向のため、価値が目減りすることはありません。実際に2020年以降に起きた世界的なインフレにおいても米国不動産価格は高騰し、日本でも新築マンション価格がバブル期を上回って史上最高値を更新しています。

このことからも不動産がインフレに強いことが証明されたといえるでしょう。

5-5.生命保険、年金の代わりになる

「不動産投資が生命保険や年金の代わりになる」というのはよく聞く話です。不動産投資ローンを利用すると団体信用生命保険(団信)に加入するため、万一契約者が死去した場合は残ったローンの支払いが免除になります。これが生命保険の代わりになるといわれる理由です。

また、不動産投資ローンを完済すれば、毎月の家賃がそのまま収入になり、実質的に個人年金を受け取るのと同じ効果を得ることができます。

6.不動産投資のリスク

不動産投資には、メリットの半面、さまざまなリスクもあります。主に以下のようなリスクがあることを納得したうえで投資を始めることが大切です。それぞれのリスクの対処方法も紹介しているため、参考にしてみてください。

6-1.空室リスク

不動産投資で最も不安なのが空室リスクです。特に区分所有マンションで1戸しか保有していない場合、空室期間中は収入が途絶えることになります。

・対処法

空室リスクを減らすには、人口減の影響が少ない東京23区の物件を選んだり入居者がつきやすいワンルームマンションを選んだりするとよいでしょう。また一棟物件の場合は、1戸空室が出ても他の部屋は稼働しているため、区分所有マンションよりも空室リスクは低くなります。

6-2.滞納リスク

空室に次いで不安なのが家賃滞納リスクです。入居者がいるからと安心してはいけません。家賃収入が入ってこなければ当然キャッシュフローは悪くなります。

・対処法

入居審査で滞納する可能性がないか、しっかりとチェックすることが大切です。滞納リスクが高い人を入居させないことが一番の対策といえます。

万一滞納が発生した場合は、翌日すぐに振り込みや引き落としがなかったことを入居者に登録してもらったメールや電話などの連絡先へ通知するようにしましょう。また、不動産管理会社に管理を委託している場合は、管理会社が対応してくれます。あるいは、家賃保証会社を活用して滞納リスクをなくす方法もあります。

6-3.建物老朽化リスク

築年数の経過とともに建物の老朽化は避けられません。特に中古マンションは、すでに数十年経過している場合もあるため、建物老朽化リスクが高くなります。

・対処法

鉄筋コンクリート造または鉄骨・鉄筋コンクリート造の物件を購入することです。コンクリート造のマンションは、適切な管理が行われていれば60年以上寿命があるといわれています。

新築なら開業後数年は、老朽化や修繕の発生がほぼないため、なお理想的です。

6-4.地震・火災リスク

不動産投資は実物資産を保有することになるため、物件が自然災害などの影響を受ける可能性はあります。

・対処法

1981年以降に建てられた新耐震基準を満たす物件を購入することが大切です。新耐震基準は「震度6以上の地震でも倒壊しない住宅」という基準のため、大地震が起きても被害を最小限にとどめることが期待できます。

新築物件なら問題ありませんが、中古物件を購入する場合は新耐震基準を満たしているか建築時期の確認が必須です。

6-5.家賃下落リスク

建物の老朽化とともに家賃下落リスクも高くなります。

・対処法

家賃は、需要によって決まるため、周辺人口が多く常に安定した需要が見込める東京23区、かつ駅徒歩10分以内の物件を選べば家賃下落リスクの低減が期待できます。家賃の下落は、築25年程度で下げ止まるといわれており、際限なく下がるわけではないため、過度に不安になる必要はないでしょう。

6-6.物件価格下落リスク

物件価格も築年数の経過とともに下落していきます。物件価格は、一般の購入者だけでなく投資家の需要によって決まるのが特徴です。

・対処法

例えば、東京23区で駅徒歩10分以内の好立地物件は、買い手が多い傾向にあるため、物件価格の下落も緩やかになります。特にワンルームマンションは、入居需要が多くファミリーマンションよりも低価格となるため、投資家の需要が一定以上見込めるでしょう。

6-7.管理会社倒産リスク

不動産管理会社が倒産してしまうリスクもあります。一般的に家賃の5%程度を管理委託料としてオーナーから徴収する収益体質のため、倒産リスクは低いです。しかし不正行為が発覚して経営危機に陥る例は過去にいくつかありました。また不動産管理専業ではなく副業として行っている会社の場合は、本業が不振に陥れば倒産するリスクが高まります。

・対処法

不動産管理会社が倒産すると入居者が支払った家賃が回収不能となる可能性もあるため、少なくとも不動産管理専業の会社を選んだほうが賢明です。

6-8.金利上昇リスク

ローンを組んでいる場合に心配になるのが金利上昇リスクです。特に2022年から米国の金利が段階的に上がっているため、日本が過度な円安阻止のために追随利上げする可能性もゼロとはいえません。

・対処法

金利上昇リスクへの主な対策としては、以下の3つのようなものがあります。

- 頭金を多く入れて借入額を減らす

- 資金に余裕があれば繰り上げ返済する

- 多少割高でも固定金利を選択する など

7.サラリーマン大家になる際に留意すべき点

サラリーマン大家になる際に留意すべき点を確認しておきましょう。サラリーマン大家の場合は本業があるため、副業である不動産は二次的なものと考える危険があります。確かに基本的な生活費は給与で賄えるため、不動産経営のリスクは小さいかもしれません。しかし、不動産経営が赤字になれば、給与から補填しなければならない場合もあるのです。

以下の点に留意しながら、しっかりしたビジョンを持ったうえで始めるようにしましょう。

7-1.セカンドオピニオンを求める

不動産投資では、自己判断だけでなくセカンドオピニオン(よりよい決定をするために、もう一人の意見を聴くこと)を求めることも大事です。家賃の決定などは代表的な例でしょう。自分ではなるべく高い家賃を設定したいところですが、家賃には適正な水準というものがあります。専門家である不動産会社は周辺の家賃相場に精通しているので、家賃を下げたら入居が決まりやすいとアドバイスを受けた場合は従ったほうがよいでしょう。

7-2.リスクが何かを理解する

不動産に限らず、経営においてリスク管理は極めて重要です。現物不動産投資の最大リスクは「空室」で、アパート、マンション、オフィスビル、テナントビル、駐車場いずれも共通しています。ローンを組んで不動産を購入した場合は、毎月の賃料でローンを返済します。そのため、区分所有の場合は、空室が出れば家賃収入がなくなるので、返済は預貯金を取り崩して行わなければなりません。

一棟所有の場合は10戸のマンションなら、1戸空室が出ても他の9戸は稼働しているので、収入がなくなることはありません。その意味では一棟所有よりも区分所有のほうがリスクは高いと考えるべきでしょう。

7-3.不動産投資の知識を蓄える

運営を管理会社に委託する場合でも、サラリーマン大家として不動産投資の知識を蓄えることは必要です。不動産投資の以下のような点について学んでおくと役に立つ場合があります。

・金融知識

不動産は全額自己資金で購入するのは稀で、金融機関から融資を受けることがほとんどでしょう。そのため、ローンが確実に返せる資金計画を立てなければなりません。不動産の投資利回りには、「表面利回り」と「実質利回り」の2つがあります。

表面利回りは、満室想定年収÷物件価格

実質利回りは、(想定年間収入-運営経費)÷(物件価格+購入時諸経費)

で計算します。

確実に返済できる資金計画を立てるには、実質利回りで計算しなければなりません。不動産投資では投資利回りと借入金の金利差を「イールドギャップ」といいます。適正なイールドギャップの水準は新築物件で5%程度といわれていいます。そこで、融資金利が3%であれば実質利回りは8%以上あると安全な投資であると計算できます。

もし、金融知識が乏しく、単純に表面利回りで計算すると、あとから必要経費を引いたときにそれほど余裕がないという事態になりかねません。その意味で金融知識を蓄えておくことは極めて重要なのです。

・税務知識

顧問税理士に依頼するとしても、大家に基本的な税務の知識があれば、専門家から意見を聴くときも理解しやすいでしょう。サラリーマン大家が、区分所有で1戸だけ賃貸経営している程度なら自分で税務をこなすケースも考えられます。

今まで給与収入だけで、会社に年末調整してもらっていた大家は、そこに不動産収入が加わります。もし不動産経営が赤字なら、給与所得と損益通算できますので、所得税が安くなる場合があります。税務の知識を蓄えておけば、不動産経営をより有利に運営できることもあるのです。

・家賃相場

「この地区ならいくらの家賃がふさわしいか」という相場観を養うことは大事です。インターネットで検索して調べるのもよいですが、地元の不動産会社の店舗を回って、街の探索を兼ねるほうが勉強になるかもしれません。

8.会社を辞めた後の生活をシミュレーションする

近年は「FIRE」という言葉をよく耳にするようになりました。FIREとは、Financial Independence,Retire Earlyの頭文字をとったもので、会社をリタイアして不動産投資や株式投資の収入で生計を立てることをいいます。例えば、資産が1億円以上になれば複数のマンションから入ってくる家賃収入や株式の配当金といったインカムゲインで生活していける可能性があるのです。

そこで気になるのは、不動産投資がどの程度の所得になるのか、税金と健康保険料はどうなるのかという点ではないでしょうか。ここでは、会社を辞めた後の生活についてシミュレーションしていきます。

8-1.税金と健康保険料の支払いはどうなる?

サラリーマンは、原則会社側で年末調整を行ってくれるため、確定申告が不要です。しかし不動産経営を始めた場合は、個人事業主(不動産貸付業)として確定申告し黒字であれば自分で所得税を納める必要があります。サラリーマンの健康保険は多くが「社会保険」となりますが、個人事業主の場合は「国民健康保険」に変わり、同時に年金も「厚生年金」から「国民年金」へ切り替わるのが特徴です。

8-2.不動産投資家の所得はどれくらいになる?

サラリーマンを辞めて後悔しないために、不動産経営でどの程度の所得になるのかシミュレーションしてみましょう。ここでは以下の条件を前提とします。

- 既存の物件:サラリーマン期間中にローンを完済済み

- 新たな物件:退職金や預貯金などで購入する

- 諸経費(※):物件価格の20%程度

※管理費や修繕積立金、修繕費用、固定資産税・都市計画税・保険料など

・シミュレーション① 家賃9万円の区分所有マンションを5戸所有、経費率20%

家賃9万円×5戸×12ヵ月×0.8=432万円

年中満室とは限らないため、2戸が3ヵ月空室だったとすると「家賃9万円×2戸×3ヵ月=54万円」の空室損を差し引いて年間家賃収入は378万円となり、新規入居者からの礼金9万円×2名を加えると年間で396万円が手元に残る計算です。

・シミュレーション② 家賃7万円の一棟アパート(6戸)を2棟所有、経費率20%

家賃7万円×12戸×12ヵ月×0.8=806万4,000円

平均して1戸空室があったとすると「家賃7万円×12ヵ月=84万円」の空室損を差し引き、年間で722万4,000円が手元に残る計算です。これに新規入居者があれば礼金がプラスされます。

・シミュレーション③ 家賃9万円の一棟マンション(10戸)を1棟所有、経費率20%

家賃9万円×10戸×12ヵ月×0.8=864万円

平均して1戸空室があった場合、「賃料9万円×12ヵ月=108万円」の空室損を差し引き、年間で756万円が手元に残る計算です。これに新規入居者があれば礼金がプラスされます。

おおむね一棟物件のほうがスケールメリットで年間の家賃収入は多くなる傾向です。3つのシミュレーションを比較するとサラリーマンを辞めても専業で生活できる可能性は高いといえます。ただしこれは、ローンを組んでいないケースとなるため、ローンの支払いがある場合は手取りがさらに減る点は注意しましょう。

区分所有では、ぎりぎりの生活になる可能性もあるため、慎重に判断する必要があります。

9.サラリーマンを辞めて不動産投資家になるメリット・デメリット

サラリーマンを辞めて不動産経営専業になる場合は、どのようなメリット・デメリットがあるのでしょうか。主に時間的自由を得られるメリットと収入が一定でないデメリットのどちらを重視するかが問題になります。

9-1.サラリーマンを辞めて不動産投資家になるメリット

サラリーマンを辞めて不動産経営専業になる最大のメリットは、時間を自由に使えることです。例えば今まで往復2時間かけて通勤していた場合、多くの時間を損していたことになります。またサラリーマンを辞めても例えば飲食業などを行う場合は、朝から仕込みを始めなければならず日曜・祝日も営業するなど時間的自由があるとはいえません。

その点不動産事業なら会社組織にしないかぎり通勤や始業時間もなく日曜・祝日も家族と過ごすことができます。不動産投資は、時間的な自由を手に入れるのに最適な選択肢といえるでしょう。

9-2.サラリーマンを辞めて不動産投資家になるデメリット

サラリーマンを辞めて不動産投資家になるデメリットは、収入が一定とならないケースがあることです。会社に勤務していればほぼ一定の収入を得ることができ、社会保障や福利厚生も充実しています。しかし不動産経営専業の場合は、空室や家賃下落、家賃滞納などで収入が減るリスクが常にある状態です。

また不動産事業を副業で行っていれば、赤字の際に給与所得との損益通算で節税になるメリットがありました。しかし専業では損益通算の恩恵もありません。

10.サラリーマンを辞めても大丈夫といえる3つの判断基準

「サラリーマンを辞めても大丈夫」という確信が持てないと不動産経営専業になるのは難しいかもしれません。ただし以下の3つの判断基準にあてはまる人は、不動産経営専業になっても大丈夫な可能性が高いでしょう。

10-1.判断基準①:会社を辞めても十分な収入を得られるか

一番大切なのは、サラリーマンを辞めても十分な収入を得られるかどうかです。サラリーマンのときよりも収入が減ると予想される場合は、家族の理解を得るのは難しいかもしれません。前述したシミュレーションで確認したように、空室損を引いても700万~800万円の手取り収入を得られるケースなら時間的自由がある分、不動産経営専業のほうが価値は高いと判断できます。

10-2.判断基準②:不動産経営は不労所得ではないと理解しているか

不動産経営は、決して不労所得ではありません。宝くじのように抽選の結果、当選すれば一気に数千万円のお金が入る世界とは異なります。シミュレーションで綿密な資金計画が必要で、管理を委託したとしても不動産管理会社との付き合いはなくなりません。専業になるには、投資物件を増やす必要があるため、常時リサーチする意識も求められます。

このように不動産経営は「管理を任せて自分はノータッチ」という不労所得ではないことを理解することが大切です。

10-3.判断基準③:投資の勝ちパターンを持っているか

不動産投資に限らずどのような投資でも、自分の勝ちパターンを持っている人は成功する可能性が高いといえます。例えば以下のような勝ちパターンを持っていれば、不動産経営専業になっても高収益の維持が期待できるでしょう。

- 東京23区のワンルームマンション投資では必ず成功している

- 学生街に所有しているアパートは1年中満室が続いている など

11.実体験を学べる、サラリーマン大家のブログ3選

不動産経営を軌道に乗せたい場合は、サラリーマン大家が運営しているブログを読むことも参考になるでしょう。なぜなら、実際に大家としての成功や失敗の実体験が綴られているからです。また本業の知識を活かした記事も掲載されていることもあるため、自分の物件に活かせる可能性があるでしょう。ここでは、代表的なサラリーマン大家の3つのブログを紹介します。

11-1.①サラリーマン大家 ダイの不動産投資による人生再設計

ダイさんが不動産投資を始めたのは、2013年7月6日で39歳のときでした。この時点の年収は800万円で50歳までにリタイア(FIRE)することを目標にしています。不動産経営の一連の流れは、本で読んでも分かりにくいため、まず1件目を購入しあとは内見・調査をして購入することを繰り返していったのがダイさんの投資スタイルです。

2022年5月時点では戸建て2戸、新築区分マンション1戸、新築アパート1棟(12戸)を所有し毎月手取り65万円の収益を上げています。

11-2.②【プレジデント168】40代のサラリーマン大家と家族の奮闘記

プレジデント168(いろは)さんは、ハウスメーカーに勤務するサラリーマン大家です。35歳から不動産投資を始め、現在アパート9棟、戸建て3戸を所有しています(2022年6月6日時点)。ハウスメーカー勤務の実績を活かして、物件の運用報告だけでなく住宅に関する知識も発信しているため、参考になるでしょう。

プロフィールを読むとバラエティに富んだアパートを持っており、アパート経営を目指す人には興味深いブログといえそうです。

【プレジデント168】40代のサラリーマン大家と家族の奮闘記

11-3.③ランクアップ/サラリーマンと投資活動の二刀流に挑戦

当ブログのよしきさんは、東証プライム上場のゼネコンに勤務しながら新築マンションを2棟16室運用するサラリーマン大家です。勤務する会社がゼネコンなので、自社でマンションを建築できる恵まれた環境にあります。2022年5月31日時点で3、4棟目も進行中かつ5棟目を模索中。ブログでは、法人関係の税務記事なども発信しており、将来法人化を目指す人には参考になるブログです。

12.ここに注意!サラリーマン大家が陥りやすい失敗例

不動産経営では、よく考えなかったために失敗するケースもあります。サラリーマンが陥りやすい以下の失敗例は、事前に避けることもできるため、十分に考えてから慎重に判断することが必要です。

12-1.自主管理にして本業に支障が出る

サラリーマンの不動産経営で陥りやすい失敗例の一つは、管理委託費を節約するために自主管理にすることです。入居者に携帯電話番号を教えていれば勤務中に電話が入る可能性があります。緊急を要する内容なら早退して対応しなくてはいけないケースもあるでしょう。自宅の電話番号を連絡先にした場合は、家族が対応するか留守電にしなければならず入居者の不満が高まってしまう可能性があります。

最悪の場合は、退去につながることもあるでしょう。コスト管理は大切ですが、管理委託費を惜しんで自主管理にするのは、サラリーマン大家にはリスクが高いといえます。

12-2.物件を吟味せずに衝動買いする

不動産は高額な買い物となるため、本当に利益を得られる物件か十分に吟味してから買う必要があります。例えば「外観がきれい」「駅から近い」「銀行融資を受けられそうな価格」など特定の理由だけで衝動買いすることは危険です。

入居者は外観デザインだけで選ぶわけではなく、また駅から近ければ競合も多くなります。銀行融資を受けられた場合でも、家賃収入をローン返済額が上回ればキャッシュフローは常時赤字です。一つの要素だけで安易に決定せず、物件を十分に吟味して総合的に判断するようにしましょう。

12-3.損益通算の節税を狙ってあえて赤字になる物件を買う

サラリーマンの給与収入と不動産収入は、合算して確定申告ができます。そのため不動産経営が赤字であれば給与所得と損益通算して所得税や住民税を減らすことが可能です。しかし本来不動産経営は、収益を上げるのが目的となるため、節税目的であえて赤字になる物件を買うのはおすすめできません。

不動産は、購入時にさまざまな諸費用がかかります。そのため初年度や2年目までは、赤字になるケースが多く節税効果が期待できるでしょう。ところが3年目以降は、経費が通常の割合に落ち着くため、健全に経営できていれば黒字となって節税効果がなくなるのが一般的です。節税目的ではなく、あくまで黒字となる物件を選ぶようにしましょう。

12-4.安いという理由だけでオーナーチェンジ物件を選ぶ

オーナーチェンジ物件は、すでに入居者がついていることに加え一般的な物件よりも価格が安いメリットがあります。募集しなくても入居者を確保できるため、オーナーチェンジ物件を狙って購入する人も少なくありません。

しかしオーナーチェンジ物件は、入居者が住んでおり内覧ができないため、部屋の細かい劣化部分の確認が困難です。そのため購入後すぐに修繕箇所が発生し思わぬ出費になることは、よくある失敗例の一つといえます。

オーナーチェンジ物件は、内覧できないことを承知で購入するのが前提となるため、文句をいえない点は大きなデメリットです。これらを防ぐには、重要事項説明を受けるときに気になる点があれば納得するまで確認するようにしましょう。

12-5.無申告加算税のリスクあり!面倒だからと確定申告をしない

確定申告を後回しにしてしまい申告期限を過ぎてしまった失敗例もあります。しかし無申告のままにしておくと税務署から指摘されたときに無申告加算税や延滞金が課されかねません。本来支払う所得税以外の余計な負担が増えることになります。

サラリーマンで会社が年末調整を行ってくれていた場合、「確定申告は初めてで難しい」と感じている人もいるのではないでしょうか。しかし確定申告自体は、国税庁の「確定申告書等作成コーナー」に沿って入力すればよいため、区分所有マンション1~2戸程度の小規模な事業であればそれほど難しいものではありません。ただし5棟10室以上の事業規模になった場合は、税理士に依頼したほうが安心して経営できます。

13.老後のことも考えつつトライするか検討を

不動産投資は、行う人によって、自己資金や忙しさ、保有している土地の有無などに違いがあります。そのため、あなたがサラリーマン大家になったほうが良いかどうかに正解はありません。失敗のリスクを小さくするためにも、サラリーマン大家になるときの留意点や失敗例などをしっかり確認することを心がけておきましょう。

老後の生活が2,000万円不足するという社会的問題が取り沙汰されていますが、家賃収入でローンを返済できる不動産投資は有効な解決策です。老後のことも考えつつトライしてみるのもよいのではないでしょうか。

14.サラリーマン大家に関するよくある質問

Q:サラリーマン大家のメリットは?

銀行からの融資が通りやすいことや給与所得と不動産収入との損益通算で節税できることが挙げられます。また給与所得で生活費を賄えるため、安心して不動産経営に取り組めることもメリットです。

Q:なぜ副業で不動産投資がいい?

不動産投資は、物件の管理を不動産管理会社へ委託すれば本業に支障なく経営を行うことが可能です。そのため忙しいサラリーマンの副業に向いています。

Q:サラリーマン大家になる際に気を付けるべきことは?

現物不動産投資の最大リスクは「空室」です。空室が出れば家賃収入がなくなるので、返済は預貯金を取り崩して行わなければなりません。また申告期間内に確定申告を行う必要があります。赤字の場合でも給与所得と損益通算できるため、必ず確定申告するようにしましょう。

>>【無料小冊子】不動産投資ローンマニュアル - 仕組みから審査攻略法までを解説

>>【無料小冊子】40の金融機関と接する融資のプロがコロナ禍でも融資を引き出せる方法を解説

【あなたにオススメ】

・人生100年時代には2000万円の貯蓄が必要!貯金では簡単ではないが、不動産投資なら可能性が高まる

・今日からできる!収益不動産の価値を見極める3つの評価方法

・資産運用としての不動産投資の位置づけ

・話題の海外不動産投資はアリなのか?を正しく判断できる5つの視点

・好調が続くREIT投資のメリットとデメリット、今から買うのはアリか