なぜ不動産投資はやめておけといわれるのか。どのような投資対象であってもメリットとデメリットがあり、その特徴を理解した上で自身の投資戦略を考えることが重要です。この不動産に投資するデメリットを考察したうえで、初心者向けの投資方法についても紹介します。

なぜ不動産投資はやめとけといわれるのか

インターネット上では「不動産投資はやめておけ」という意見がみられます。最も大きな理由としては「他の投資に比べて投資する金額が大きく、失敗した際の損失も大きい」という点が挙げられます。

株式投資は、単元株(100株)なら数万~数十万円で購入できる銘柄が多い傾向です。しかし不動産は、比較的購入しやすい価格帯が多い中古物件でも数百万~数千万円かかります。

その他にも不動産投資には不動産投資には把握しておくべきいくつかのデメリットがあり、注意して取り組む必要があります。

ローンの返済負担が大きい

前述したように不動産は、投資する金額が大きくなるため、ローンを組んで購入するケースが一般的です。例えば5,000万円のマンションを頭金1,000万円、銀行借入4,000万円で購入した場合、元利均等払い、金利3%、返済期間35年のローンなら毎月の支払金額は約15万3,940円となります。

<条件>

マンション価格:5,000万円

頭金:1,000万円

借入:4,000万円

金利:3%

返済期間:35年

返済方法:元利均等払い

月額家賃:18万5,000円

月額返済額:約15万3,940円

<ローン負担率>

| 月額家賃 | 18万5,000円 |

| 月額返済額 | 約15万3,940円 |

| ローン負担率 | 約83.2% |

上記のとおり、いかにローンの負担が大きいかがわかります。

物件の管理に手間がかかる

マンションなどの不動産経営では、管理の手間がかかります。例えば自主管理の場合、オーナーは入居者募集や清掃、家賃の集金などを自分で行わなければなりません。入居者からのクレームに対応するわずらわしさも重荷となるでしょう。

<不動産経営の主な管理事項>

入居者の募集

賃貸契約の締結

家賃の入金管理

設備の破損や騒音といったトラブル、クレームへの対応

退去時の立ち会い

物件の清掃

不動産管理会社へ委託する方法もありますが、家賃5%程度の管理委託手数料がかかるため、毎月の諸経費が増加する点はデメリットです。

仮に、月額家賃8万円のワンルーム物件のケースで比較してみましょう。

自主管理:年間家賃収入96万円

管理会社に委託:年間家賃収入91万2,000円=96万円-(月額家賃8万円×管理委託手数料5%×12ヵ月)

実際にはさらに運営コストがかかり、手取りはさらに減ることになります。

物件が経年劣化する

物件は、年月の経過に伴って劣化します。入居者から修繕の依頼があれば、手配する手間や費用もオーナーにとってはそれなりの負担になることを心得ておかなければなりません。新築マンションの場合は、取得して10年くらいまでは修繕が発生する率は低いでしょう。しかし築年数が経過している築古物件の場合は、短期間で設備に不具合が発生し、修繕費用がかかる可能性が高くなります。

<RC造10戸(1K)一棟あたりの修繕費用の目安>

| 築年数 | 修繕費の目安 |

|---|---|

| 5~10年目 | 約70万円 |

| 11~15年目 (大規模修繕1回目) | 約460万円 |

| 16~20年目 | 約180万円 |

| 21~25年目 (大規模修繕2回目) | 約900万円 |

| 26~30年目 | 約180万円 |

※長期修繕計画および上記のイメージは、(公財)日本賃貸住宅管理協会「賃貸住宅版長期修繕計画案作成マニュアル(改訂版)」等を参考に作成したものです。個別の物件によって、具体的な時期や金額は異なります。

出典:国土交通省「民間賃貸住宅の計画修繕ガイドブック」

上記の修繕費用の目安を想定した場合、仮に築20年のRC造10戸(1K)を購入すると、翌21年目から25年目の間に大規模修繕として約900万円がかかることになります。

不動産価格下落リスクがある

経年劣化とも関係がありますが、不動産は買ったときと同じ価格ではありません。一般的には、築年数が経過すると新築時よりも価格が下がるため、買って数年で売却すると損失が出る場合があります。

<各築年数毎の全国中古マンション(専有面積70平米)の価格>

| 築年数 | 価格 |

|---|---|

| 築1~5年 | 5,512万円 |

| 築6~10年 | 4,332万円 |

| 築11~15年 | 3,531万円 |

| 築16~20年 | 3,182万円 |

| 築21~25年 | 2,441万円 |

| 築26~30年 | 1,965万円 |

| 築31~35年 | 2,332万円 |

| 築36~40年 | 2,252万円 |

| 築41~45年 | 1,907万円 |

| 築46~50年 | 2,301万円 |

| 築50年以上 | 2,302万円 |

ただし不動産価格の下落は、築30年程度で止まり30年経過後は横ばいになる傾向です。またエリアによっては、新築より中古のほうが高い場合もあるため、すべての不動産が下落するわけではありません。

空室リスクがある

不動産経営で避けて通れないのが空室リスクです。特に区分所有マンションを1戸のみ所有している場合は、空室が発生すると家賃収入がゼロになるため注意しましょう。家賃が入らない月は、毎月のローン返済を預貯金や給与から捻出しなければなりません。

以下は、日本賃貸住宅管理協会が発表する「賃貸住宅景況調査(日管協短観)2021年度データ」による入居率の推移です。ご覧の通り、比較的賃貸ニーズが高い首都圏でも入居率は100%ではありません。裏を返せば、必ず空室期間が発生すると考えておくべきでしょう。

<入居率の推移>

| 2020年上期(%) | 2020年下期(%) | 2021年度(%) | 首都圏 | 95.7 | 97.4 | 97.8 | 関西圏 | 97.2 | 98.1 | 95.9 | その他 | 92.6 | 92.1 | 92.7 | 全国 | 95.7 | 97.0 | 96.2 |

|---|

初心者が安心して投資できる不動産クラウドファンディングのメリット

現物の不動産投資は、さまざまなデメリットがありますが、そのデメリットを払拭できる投資商品としておすすめなのが「不動産クラウドファンディング」です。

不動産クラウドファンディングとは、不動産ファンドに資金を拠出後、物件の運用はプロに任せ、運用終了後に元本の償還と分配金を受け取る不動産投資です。以下のような多くのメリットがあるため、近年投資商品として人気が高まっています。

少額から投資できる

不動産クラウドファンディングは、事業者によっては1口1万円からの少額投資ができます。なかには1口10万円のファンドもあるため、月給で1万円、ボーナス時に10万円といった投資方法も可能です。はじめて投資するのであれば1万円のファンドを購入して、不動産クラウドファンディングを体感するのもよいでしょう。

多彩な運用期間から選べる

不動産クラウドファンディングは、運用期間がファンドごとに異なります。例えば3ヵ月の超短期から6ヵ月、12ヵ月、18ヵ月またはそれ以上など、自分の運用計画に合わせて多彩な運用期間から選ぶことが可能です。複数のファンドを組み合わせれば、スキマなく資金を運用できます。

管理の手間がかからない

不動産クラウドファンディングは、不動産投資のデメリットとなる管理の手間がかかりません。投資家は、インターネット上で申し込みを行い、運用は事業者に任せて投資元本と分配金を受け取ればよいため、忙しい人でも簡単に資産運用できます。

利回りが高い

不動産クラウドファンディングの利回りは、他の投資商品と比べて高い水準にあります。主な投資商品の利回りは、以下の通りです。株式投資に比べて不動産関連商品の利回りのほうが高いことがわかります。

| 利回り | 参考データ | |

|---|---|---|

| 不動産クラウドファンディング | 3.30~7.10% | わかちあいファンド募集利回り |

| 株式投資 | 2.15% | 日経平均採用銘柄前期基準平均配当利回り |

| REIT(不動産投資信託) | 4.08% | J-REIT平均分配金利回り |

| 不動産小口化商品 | 4~5% | トラストパートナーズ「駐車場小口化商品」 |

リスク対策がしっかりとしている

不動産クラウドファンディングは、リスク対策がしっかりとしていることも安心して投資できる理由の一つです。

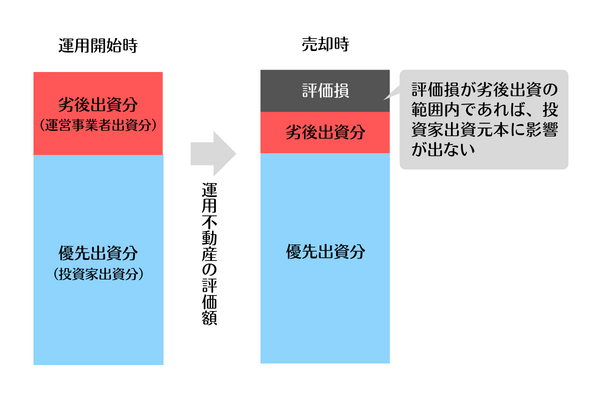

一般的に売却益を目的とするキャピタル型ファンドでは「優先劣後方式」が採用されています。優先劣後方式とは、あらかじめ定められた比率の範囲内で評価損が発生した場合に、劣後出資者となる事業者が損失を負担する仕組みです。分配金も優先出資者の投資家が優先して受け取ることができます。

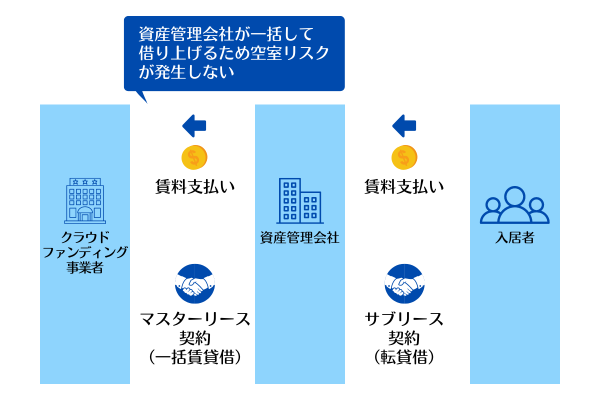

一方、家賃収入を目的とするインカム型のファンドでは「マスターリース契約」が採用される傾向です。マスターリース契約では、資産管理会社が不動産クラウドファンディング事業者から一括して物件を借り上げるため、空室が発生しても一定の家賃が保証されます。つまり空室の発生で分配金が減額されるリスクを回避できるのです。

また多くのファンドが6ヵ月や12ヵ月といった短期間で運用を終えるため、経年劣化の影響も受けにくいでしょう。

不動産投資に不安があるなら、まずは不動産クラウドファンディングから始めよう

「不動産投資はやめておけ」という意見には、それなりの理由があることを見てきましたが、不動産投資の本質を見誤っている意見があることも事実です。不動産投資は、毎月の家賃収入でローンを返済しながら完済後に所有物件が純資産になる長期的な視点に立った投資といえます。

「不動産投資はやめておけ」というのは、おそらく「毎月の収支を見て大変な割には儲からない」という誤ったイメージで考えるのが原因なのかもしれません。老後資金としてまとまったお金を用意しようと考えているのであれば、不動産投資が向いています。将来的に現物不動産投資を行いたい人は、まず少額から始められる不動産クラウドファンディングを検討してみてはいかがでしょうか。

※本記事は2023年5月18日現在の情報をもとに構成しています。記事中の利回りは一例です。投資の際は最新の情報をご確認ください。

>>【無料小冊子】不動産投資ローンマニュアル - 仕組みから審査攻略法までを解説

>>【無料小冊子】40の金融機関と接する融資のプロがコロナ禍でも融資を引き出せる方法を解説

【あなたにオススメ】

・人生100年時代には2000万円の貯蓄が必要!貯金では簡単ではないが、不動産投資なら可能性が高まる

・今日からできる!収益不動産の価値を見極める3つの評価方法

・資産運用としての不動産投資の位置づけ

・話題の海外不動産投資はアリなのか?を正しく判断できる5つの視点

・好調が続くREIT投資のメリットとデメリット、今から買うのはアリか