REIT(不動産投資信託)は、少額で不動産に投資でき利回りも高いことから安定した運用先として人気があります。REITは、なぜ高い利回りで収益を分配できるのでしょうか。またリスクがないのかも気になるところです。本記事では、REITの利回りが高い理由やリスクについて解説していきます。

目次

REITの運用方法と配当の仕組み

REITとは、Real Estate Investment Trustの略で、複数の不動産によりポートフォリオを組んで運用する不動産投資信託のことです。運用方法は、投資家がREIT運用法人に出資し、投資法人は集めた出資金で収益不動産に投資して家賃収入を得ます。決算を終えて確定した収益金のなかから投資家に分配金を配当する仕組みです。

REITの価格は、1口数万~数十万円のものまでさまざまです。REITのなかでも東京証券取引所に上場している銘柄は、J-REITと呼ばれ区別されています。

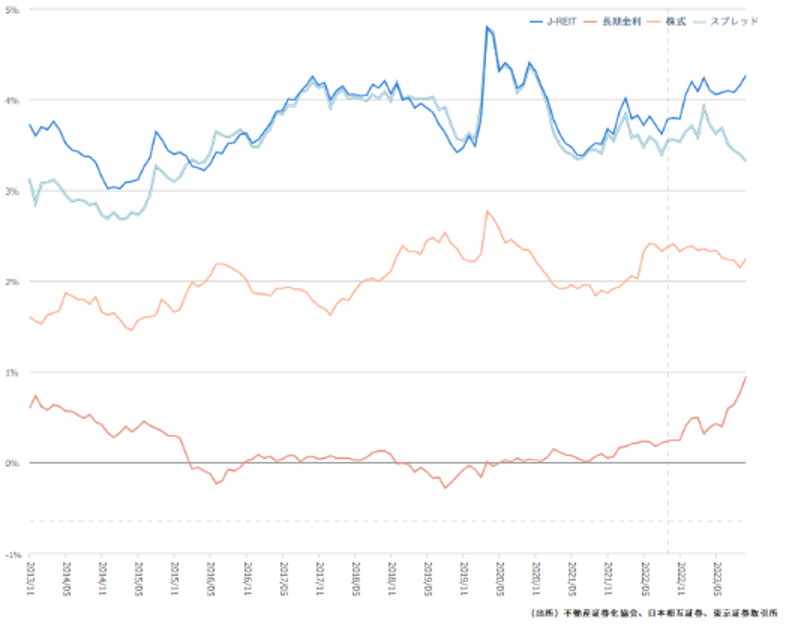

J-REITの利回りは安定して推移している

J-REIT(上場不動産投資信託)の利回りの推移を見ると、常に3%以上の利回りを確保していることがわかります。2020年4月ごろに利回りが急上昇しているのは、コロナショックでJ-REITの価格が大暴落したために起こった一時的な上昇です。平常時は約3.5~4.5%のレンジで推移していることから、安定運用に適した商品といえます。

J-REITの利回り計算式

J-REITの利回りは、次の計算式で算出することができます。

分配金利回り=年間予想分配金÷投資金額×100

【計算例】

年間予想分配金4,500円、投資金額10万円の場合

分配金利回り4.5%(4,500円÷10万円×100)

ただし、あくまで予想分配金となるため、決算の結果増減する場合があります。

J-REITの主な銘柄

J-REITの運用資産別代表銘柄として以下の銘柄が挙げられます。8つの運用資産カテゴリーで最も利回りの高い8銘柄を紹介します。利回りは、2023年11月15日終値換算によるものです。

| 銘柄 | 運用資産タイプ | 利回り |

|---|---|---|

| タカラレーベン不動産投資法人 | 総合型 | 5.45% |

| グローバルワン・不動産投資法人 | 事務所主体型 | 5.25% |

| エスコンジャパンリート投資法人 | 複合型 | 5.21% |

| サムティ・レジデンシャル投資法人 | 住居主体型 | 4.91% |

| インヴィンシブル投資法人 | ホテル主体型 | 4.85% |

| ラサールロジポート投資法人 | 物流施設主体型 | 4.81% |

| イオンリート投資法人 | 商業施設主体型 | 4.67% |

| ヘルスケア&メディカル投資法人 | ヘルスケア施設主体型 | 4.42% |

運用資産タイプを大きく分けると以下のようなものがあります。

- 総合型:運用資産タイプを特定せずさまざまな不動産に分散投資するファンド

- 複合型:オフィスビル+住居など2種類の資産タイプを組み合わせて運用するファンド

- 特化型:資産の大半を該当する運用資産タイプで運用するファンド

J-REITの利回りはなぜ高いのか

J-REITは、平均利回りが4.21%(2023年11月15日現在)と高いことで知られていますが、それには以下のような理由があります。

J-REITは法人税を免除されている

J-REITの運用元は、投資法人に分類されるため、利益の90%以上を配当することを条件に法人税の課税が免除されています。株式会社のように内部留保で貯め込むことがないため、分配金が多くなり結果的に高利回りになる仕組みです。

J-REITの収益は賃料収入が主体で安定している

J-REITの収益は、賃料収入が主体です。製造業のように商品の売れ行きによって業績が大きく左右されることはありません。長期的に安定した収益を確保できるため、分配金もチャートで見たように一定のレンジで配当され続けることが期待できます。

金融緩和政策による金利低下で資金が不動産市場に流れる

日銀の金融緩和政策によって金利が低下すると、投資家は低い金利で調達した資金を不動産市場に投資するようになります。これにより不動産価格が上昇するため、REIT投資法人が保有する不動産の時価総額も拡大します。運用する不動産を入れ替えるときに取得時より高く売れるため、売却益を上げることができるのです。

関連記事:REITのメリット・デメリット|基礎情報をわかりやすく解説

REITで注意すべき 4つのリスク

株式に比べて安全性が高いREITですが、リスクがないわけではありません。以下の4つのリスクがあることを把握して投資する必要があります。

投資法人が倒産するリスク

ファンドを運用する投資法人が倒産するリスクは、ゼロではありません。2023年11月時点でJ-REIT上場の投資法人で倒産したのは、2008年10月に起きたニューシティ・レジデンス投資法人のみです。当時は2008年9月に起きたリーマン・ショックの影響で、銀行が不動産業界への融資を抑制していました。そのため、同法人は予定していた不動産購入の決済資金と借入金の返済資金を調達できず、民事再生法の適用を申請し、破綻に至ったのでした。

ただし同法人は、上場廃止の翌年にビ・ライフ投資法人(現:大和ハウスリート投資法人)と合併しています。

J-REIT銘柄が上場廃止されるリスク

REITのなかでもJ-REITに限っては、株式と同様に上場廃止になることがあります。2023年だけでも以下の3銘柄が上場廃止となりました。

- 森トラスト・ホテルリート投資法人(2月27日上場廃止)

- ケネディクス・レジデンシャル・ネクスト投資法人(10月30日上場廃止)

- ケネディクス商業リート投資法人(10月30日上場廃止)

廃止の理由は、いずれも合併によるものです。

金利が変動するリスク

日本は、2023年11月時点で超低金利が継続中です。しかし今後金融政策の変更によって金利が上昇に転じれば、金融機関から借り入れて取得した物件の金利負担が増えることが予測されます。これにより当初想定していた分配金よりも少ない金額で配当される可能性があることは大きなリスクです。

物件が災害や火災に遭うリスク

REITは、不動産へ投資するため、組み入れている物件が災害や火災に遭うリスクもゼロではありません。被害が大きくなった場合は、分配金の減少やREIT基準価額の下落を招く可能性もあります。自然災害のリスクについては、ポートフォリオにある物件の所在地をチェックすることも必要です。

不動産クラウドファンディングとメリット・デメリットを比較

REITと同じく不動産を運用する商品に不動産クラウドファンディングがあります。近年では、REITと比較される人気商品に成長していますが、概要とREITとの違いを比較しておきましょう。

不動産クラウドファンディングとは

不動産クラウドファンディングは、事業者がインターネット上で募集している案件に不特定多数の投資家が出資し、運用の結果得た収益から分配金を受け取る仕組みの投資商品です。REITは、複数の物件に分散投資してポートフォリオを構成しますが、不動産クラウドファンディングは原則単一の不動産に投資するため、現物不動産を小口化した投資商品といえます。

不動産クラウドファンディングの予定利回りは、おおむね3~8%程度でJ-REITよりやや高い水準です。

メリット・デメリットを比較

REITと不動産クラウドファンディングには、以下のようなメリット・デメリットがあります。

| REIT(J-REIT) | 不動産クラウドファンディング | |

|---|---|---|

| メリット | ・分配金利回りが高い ・流動性が高い ・分散投資効果がある | ・分配金利回りが高い ・少額から投資できる ・値下がりリスクがない |

| デメリット | ・値下がりリスクがある ・上場廃止リスクがある | ・流動性が低い ・投資できない場合がある |

J-REITは、上場しているためいつでも市場で換金でき、流動性が高いことがメリットです。不動産クラウドファンディングは、原則中途解約ができないため満期まで待つしかありません。半面、J-REITは値下がりリスクがあるため、元本割れを起こす可能性があります。その点不動産クラウドファンディングは値動きがないため、価格自体の元本割れは起こりません。

またJ-REITは市場で簡単に投資できますが、不動産クラウドファンディングの場合、人気案件はすぐに満口となり、投資できない場合があります。資金面では、不動産クラウドファンディングは1万円から投資できますが、J-REITは1万円で投資できる銘柄はありません。

新NISA制度でREITに投資するのもあり

2024年スタートの新NISA制度では、年間合計360万円(つみたて投資枠120万円、成長投資枠240万円)まで非課税で投資できます。2023年までのNISAでは枠が少なく株式や投資信託への投資に限定していた人も、この機会に新NISAでREITへの投資を始めてみてはいかがでしょうか。新NISA制度の非課税保有限度額は1,800万円です。

限度額に達するまでに購入した株式、債券、投資信託、REITなどから発生する配当金や分配金はすべて非課税で受け取ることができます。例えば1,800万円を年利5%で運用した場合は、インカムゲインによる年間手取り収益は90万円です。月あたり7万5,000円になるため、年金にプラスした老後の生活資金としては大きな金額になります。

REITは新NISA制度を活用の有力な選択肢に

本記事では、REITの利回りについてリスクも含めて詳しく解説しました。高利回りの理由も明確なので新NISA制度での有力な投資先の一つとなるでしょう。

※本記事は2023年11月15日現在の情報を基に構成しています。紹介した銘柄や利回りは一例ですので、参考程度にお考えください。

【あなたにオススメ】

・富裕層も注目する「投資型クラウドファンディング」とは?

・不動産クラウドファンディング選びで「優先劣後方式」を重視すべき理由