不動産クラウドファンディングの各サービスを比較すると、サービス提供事業者やファンドごとに、リスクとリターンが大きく異なっています。

不動産クラファンには「利回りが高くてあやしい」と言う方もいれば、その逆に、「これまで無事に償還されているのだから、今後も安全だろう」と言う方もいますが、投資ではリスクを正しく理解して投資先を決定することが重要です。

本記事では、不動産クラファンで「理解しておくべきリスクとそのチェックポイント」をご説明するとともに、投資家のニーズに応じたおすすめファンドを連載記事形式でご紹介します。

本記事では、「安全性重視の方」に向けにチェックポイントやおすすめファンドを徹底解説します。

YANUSY編集部では不動産クラウドファンディング投資に関する基礎知識やノウハウを解説する徹底解説記事シリーズも執筆していますので、是非ご参考としてください♪

目次

- おすすめクラウドファンディング徹底解説 ①安全性重視の方向け(本記事)

■安全性重視の方におすすめのファンド / チェックポイント

とにかくリスクを避けたい投資家の他、株や投資信託、REIT等との分散投資先として不動産クラウドファンディングを検討されている方などにお勧めしたい、「安全性重視」のファンドを見極めるポイントをご紹介します。

不動産の特性として、災害などにより大規模修繕費用が必要になるなどのリスクはゼロではありませんが、以下のポイントを押さえれば、安全性の高いファンド選びにつながります。

ポイント1:対象不動産の特性 (インカム型 / 対象物件が好立地)

安全性重視の場合は、既に賃料収入を得ている不動産からのインカム収入を原資に配当を行う、インカム型ファンドがお勧めです。

これは、プロ投資家の世界では「コア型」ファンドと呼ばれ、開発等を伴うファンド(「バリューアッド型」や「オポチュニスティック型」)と比して、リスクが低い分、配当利回りも低いという特性があります。

例えば公的年金積立金の管理、運用を行っているGPIF(年金積立金管理運用独立行政法人)は、投資対象を「コア型」に限定しており、安定性を重視する方には適したファンドタイプです。

安定的なインカム収入(賃料)が得られていることに加えて、更に、対象不動産の資産価値が安定している主要駅の駅近・築浅物件の場合には、売却時の損失発生リスクが低くなります。

多くの不動産クラウドファンディングが、期限を定めて配当・償還を実施する形態をとっていますので、売却時に大きな損失が出ない(または利益が出る)物件であることも重要です。

参考:GPIFのオルタナティブ資産運用の考え方(外部リンク)

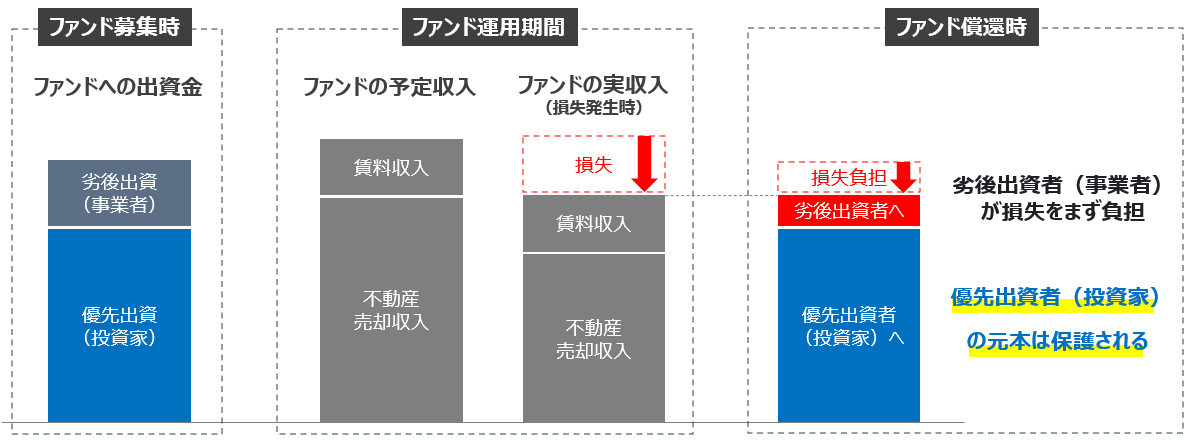

ポイント2:劣後出資比率の高さ (10%より高いほどよい)

個人投資家のリスクを抑制する「優先劣後構造」となっているファンドは多いですが、サービスを比較すると、劣後出資比率は事業者ごとにかなりばらつきがあります。

ファンド提供事業者の立場では、劣後出資比率を低く設定すれば、自身の出資額を抑制しながら、ファンドが生んだ余剰利益を自社で得ることができるため、事業者の損得だけで言えば、劣後出資比率を抑制する方が明らかにメリットがあります。

その中で、あえて劣後出資比率を高く設定している事業者は、「個人投資家のリスクを抑制する」ことにこだわった事業者だと判断できます。

また、ファンドで損失が生じてしまった場合にも、劣後出資比率の範囲までの損失であれば、運営事業者が優先的に損失を負担するため、投資家の元本が保護されますので、劣後出資比率の高さは重要です。

ポイント3:運営企業の経営、財務的安定性

不動産特定共同事業法(不特法)に基づき提供されている不動産クラウドファンディングの多くは、いわゆる「倒産隔離」がされていない(※)ため、ファンド運営事業者が万一倒産した場合に配当や元本への影響を受けます。

そのため、特定の事業者に集中して投資せず複数の事業者のファンドに分散投資することが重要ですが、投資先事業者の経営や財務的な健全性をチェックすることで、倒産リスクを抑制することができます。

この点の見極めは、正直、不動産業界で働いていたり、不動産会社の株式投資をしているような方を除くと非常に難しいと思いますが、不動産クラウドファンディングでは決算情報の掲示が義務付けられているため、どの事業者においても「純資産」の金額は確認可能となっていますので、最低限ここを確認しましょう。

保有している資産に対する純資産の比率(自己資本比率)や、投資対象となるファンド規模に対する純資産の比率を確認することで、不動産ビジネスでどの程度の損失が発生した場合に財務に影響が出るか(最悪の場合債務超過とならないか)を確認することができます。

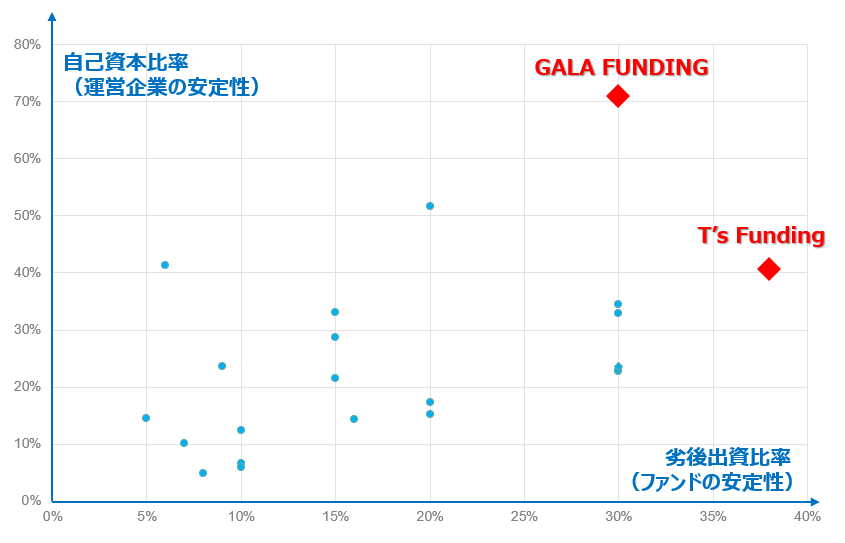

以下グラフは、YANUSY編集部が調査(2024年2月時点)した、不動産クラウドファンディングサービス事業者の「劣後出資比率」と、「自己資本比率」をマッピングしたものです。

両面で強みのある2社を赤字で記載していますが、自己資本比率では「GALA FUNDING」、劣後出資比率では「T's Funding」が他サービスと比較して、強みが際立ったサービスと言えるでしょう。

不動産会社の財務の信用リスクを評価するには、厳密には、自己資本比率だけでなく、手元の現預金の手厚さや、保有資産に不良資産がないか、などを見ることが必要ですが、不動産クラウドファンディング事業者によって開示内容(詳細さ)が異なりますし、実際にはこれらを一般投資家が確認することは困難でしょう。

そこで、もう少し簡易なチェック方法もご紹介します。

・上場企業

上場審査を経ている他、決算についても公認会計士監査も義務付けられています。

上場企業の財務状況等が悪化すると、決算時に「継続企業の前提に関する注記」が付与されますので、チェックするとより安心でしょう。

・社歴の長い企業

不動産市況は、マクロ経済環境が悪化した場合に大きく変動します。

社歴が長い企業は、そういった環境変化を乗り越えてきていますし、業界内に多様なネットワークを構築している分、課題への対応力にも期待を持てます。

安全性重視で投資を検討される際には、これらのポイントを参考に各ファンドの情報をご確認いただければ幸いです。

※いわゆる第三号事業者、第四号事業者スキーム(特例事業者)で提供されるファンドでは、倒産隔離機能が働いています。

■おすすめファンド① GALA FUNDING:驚異の自己資本比率70%超

安定性の高さを見極める3つのポイントをご紹介しましたが、これら全てのポイントでの強みを持つ、安定性重視のファンドを提供しているのが、GALA FUNDINGです。

運営企業であるFJネクストホールディングスは東証プライム市場に上場しており、自己資本比率が70.9%と極めて高い他、不動産会社にとって重要となる現金・預金も300億円を超えており、財務の堅牢性が非常に高い企業です。

配当利回りは他の不動産クラウドファンディングと比べると高くはありませんが、リスクとのバランスを考慮すれば、安定性重視の投資先を求める場合に、非常に魅力的でおすすめのファンドです。

今のところ、ファンド組成頻度が月1回未満のペースと、投資タイミングが限られるものの、投資対象情報や収支シミュレーションも詳細に開示されていますので、今のうちにファンドを確認し、ファンド募集開始前に会員登録を検討してみてはいかがでしょうか。

| 主な配当利回り | 3%~4%弱程度 (5%の事例も有り) |

|---|---|

| 主な配当原資 | インカム収入(賃料収入) |

| 主な投資対象不動産 | 都心部の駅近/築浅のマンション中心 |

| 劣後出資比率 | 30% |

| 運営事業者/属性 | 株式会社FJネクストホールディングス(東証プライム市場上場) |

| 自己資本比率 | 70.9% |

| 募集方式 | 抽選式 |

関連記事:『【不動産クラファンサービス情報】GALA FUNDINGのご紹介』記事へ

■おすすめファンド② T's Funding:安全性を高めつつミドルリターンを追求

想定利回りは4%~5%代が中心と、最近の不動産クラウドファンディングの中では目立たない水準ですが、運営企業の財務の堅牢性とファンドにおける高い劣後出資比率を両立することで、『安全性が際立つミドルリターン型』ファンドの提供をめざすサービスとして、安全志向の投資家には非常に魅力のあるファンドが、T's Fundingです。

本記事で後述する「その他のおすすめファンド」と比較していただくと、安全性重視の観点でおすすめできるファンドの中では想定利回りも高めの設定となっており、リスクに対する期待リターンのバランスが良いことが確認いただけます。

YANUSY編集部では、安全性に対する強い思いについて、運営企業であるタマキホーム株式会社の代表取締役社長である玉城公之さんと事業担当者の小林祐希さんにお話しを伺っていますので、是非ご覧ください。

| 主な配当利回り | 4%~5%中心 (10%の事例も有り) |

|---|---|

| 主な配当原資 | インカム収入(賃料収入) |

| 主な投資対象不動産 | 沖縄・福岡・首都圏のマンション |

| 劣後出資比率 | 30%-50%程度 |

| 運営事業者/属性 | タマキホーム株式会社 |

| 自己資本比率 | 40.6% |

| 募集方式 | 抽選式 |

■その他のおすすめファンド情報

現在、多くの不動産クラウドファンディングサービスが登場しています。

本記事前半でも触れた通り、ほとんどの不動産クラウドファンディングサービスでは、運営企業が万が一倒産した場合に、ファンドも影響を受ける構造となっています。

どんな大企業でも100%倒産しないとは言い切れませんので、特定企業だけに投資せず、複数の事業者に分散投資することが非常に重要です。

ここでは、YANUSY編集部でサービスを調査・比較した中で、劣後出資比率と運営企業の自己資本比率の高い企業をご紹介します。

分散投資先や安全性を重視する場合の投資先候補としておすすめします。

| サービス | GALA FUNDING | T’S Funding | FUNDROP | Rimple | KORYO Funding |

|---|---|---|---|---|---|

| サービスロゴ |  |

|

|

|

|

| 公式サイト | |||||

| 主なファンドタイプ | インカム | インカム | インカム | インカム | インカム |

| 主な配当利回り | 3~3.5% | 4.5~5%代 | 4~8% | 2.6~4% | 4.50% |

| 主な劣後出資比率 | 30% | 30-50%程度 | 12-30% | 30% | 30-40% |

| 主な応募形式 | 抽選 | 抽選 | 先着 | 抽選 | 抽選 |

| 最低投資額 | 1万 | 10万 | 1万 | 1万 | 10万 |

| 投資募集規模 | 3000~9000万 | 1000~7000万 | 3000万~1億 | 8000万~1億 | 2000~5000万 |

| 運営企業 | 株式会社FJネクストホールディングス | タマキホーム株式会社 | ONE DROP INVESTMENT 株式会社 | プロパティエージェント株式会社 | 香陵住販株式会社 |

| 自己資本比率(直近) | 70.9% | 40.6% | 51.6% | 23.7% | 32.9% |

| 設立時期 | 1980年5月設立 (プライム上場) |

1998年11月設立 | 2013年1月設立 | 2004年2月設立 (元プライム上場) |

1981年10月 (スタンダード上場) |

不動産クラウドファンディング 特集記事リンク集

YANUSYでは、投資に関わるノウハウ情報に加えて、投資家のニーズやタイプごとに、おすすめの不動産クラウドファンディングサービスをご紹介していきます。

ご自身の投資ニーズにあったサービス探しにお役立ていただければ幸いです♪

- おすすめクラウドファンディング徹底解説 ①安全性重視の方向け(本記事)

まとめ/編集部コメント

本記事では、投資ニーズ別に、おすすめしたい不動産クラウドファンディングサービスの特徴やデメリット、最新動向などを徹底解説していきます。

調査対象のサービスを随時拡充し、情報更新を実施してきますので、ご期待ください。

※本サイトは不動産投資、クラウドファンディング等に関する情報共有を目的としており、投資勧誘や助言を行う物ではありません。

※元本保証のない投資商品への投資に際しては、元本割れリスク確認した上で投資をご検討下さい。