超低金利の時代において、資産運用で年利5%を挙げることができれば十分な投資成果といえるでしょう。とはいえ、年利5%はそもそも現実的な数字なのか気になるところです。本記事では、年利の計算方法やシミュレーションを交え、年利5%を目指すためのポートフォリオについて考えます。

目次

超低金利時代でも年利5%の運用は可能

日本の金融市場はいまも超低金利が続いています。個人向け国債の3年、5年固定型金利は0.05%(2023年7月6日〜7月31日募集分)しかなく、100万円を運用しても年間400円弱(税引後)の利息しか付きません。もはや投資とは呼べないような年利です。

しかし、そのような低金利の時代でも年利5%を挙げることが可能な投資先があるのも事実です。まず年利の意味や計算方法を確認しておきましょう。

年利の計算方法

投資の目標収益を立てるには、年利の計算方法を知っておく必要があります。同じ利率でも運用期間によって受け取る利息は異なるので、表示されている利率と運用期間を基に計算して判断することが大切です。

利率と利回りの違い

金融商品の収益には保有期間に応じてあらかじめ決められた金額を受け取れる「利息」と、買ったときと売ったときの差額で得られる「売却益」があります。このうち投資金額に対して得られる利息の割合を表すのが利率です。

一方の利回りは利息だけでなく、当該商品を売却した場合のキャピタルゲインも含みます。投資から得られた収益全体を表すのが利回りです。定期預金や個人向け国債は、キャピタルゲインはないので利率と表示されます。

株式、J-REIT(上場不動産投資信託)、現物不動産など売却を前提としている商品は、利回りという言葉を使うのが通例になっています。

1年間運用して得た利息の割合が年利

年利は、金融商品を1年間運用して得た利息が元本の何パーセントに相当するかを表す指標です。例えば、100万円を年利1.0%(税引前)で1年間運用した場合に得られる利息は1万円です。しかし、180日間(約6ヵ月)の運用期間だった場合は、

1万円÷365日=1日当たり約27.4円

約27.4円×180日=約4,932円の利息になります。

金融商品の広告で年利1%と表記されているのはあくまでも1年間保有した場合であり、運用期間が6ヵ月なら受け取る利息は約半分になることを心得て投資する必要があります。

複利運用なら年利もアップする

年利は複利運用によってアップさせることもできます。一例として、株価が1株1,000円、配当金が1株50円の銘柄に100株投資する場合(投資額10万円)は、単利と複利では以下のように利率に差が出ます。なお、配当金が非課税のNISA(少額投資非課税制度)を利用したものとします。

・単利運用の場合(株価と配当金は変わらないものと仮定)

1年目は配当金5,000円(50円×100株)を受け取るため、利率は5%です。配当金は再投資せず使ってしまうため、2年目も元本が同じなので配当金は5,000円と、利率は変わりません。

・複利運用の場合(同)

複利運用の場合は、受け取った配当金5,000円を再投資するため、2年目の株数は105株に増えます。105株から受け取る配当金は5,250円となり、最初の投資額に対する利率は5.25%にアップします。

3年目以降も同じように繰り返すため、単利運用と複利運用の差は拡大していきます。

年利5%の目標は現実的なのか?

超低金利のいま、年利5%を目標にするのは現実的なのでしょうか。金融庁ホームページにある「資産運用シミュレーション」を使って、同じ年利5%の商品を5年で300万円積み立てるケースと、10年で600万円積み立てるケースで、それぞれシミュレーションしてみましょう。

5年でのシミュレーション

年利5%の金融商品を5年積み立て、300万円を目標にする場合の毎月の積立額は4万4,114円となります。初任給から始める場合、最初は負担が大きいと感じるかもしれませんが、昇給するにつれて負担感は減っていくでしょう。簡単ではありませんが、商品を選べば年利5%の目標は決して無理な数字ではないといえます。

10年でのシミュレーション

年利5%で10年積み立て、600万円を目標にする場合の毎月の積立額は3万8,639円となります。5年間での積み立てに比べると毎月の積立額は少なくて済みます。5年多く複利運用する分、毎月のコストが低くなるためです。

600万円を積み立てるイメージは下図のとおりです。複利運用で運用収益が拡大していく様子がわかります。

年利5%を実現できる代表的な投資商品

年利5%で運用することが可能な投資商品として、以下の4つが挙げられます。

連続増配株

株式投資で年利5%を可能にする投資方法が連続増配株投資です。一度購入してその後も売らなければ買値は一定のため、毎年増配するごとに利率は上昇していきます。連続増配できる企業は内部留保が多く業績も安定しているので、減配リスクは低いと考えられます。

投資信託

個別株では値下がりリスクが心配という場合は、株式投資信託に投資するのも有効です。株式投資信託の中でも、インデックス型と呼ばれるファンドは、日経平均株価やTOPIX(東証株価指数)などの株価指数と連動して動くように設定されています。特定の銘柄が急落しても影響が少ないため、リスクの低い投資が可能です。

また、無分配型のファンドを選べば組み入れた銘柄から得られる配当金を元本に組み入れるので、運用期間が長いほど複利効果で資産が増えます。それにつれて基準価額も上がっていくので、投資元本割れのリスクが低くなります。

現物不動産投資

現物不動産投資は期待利回りで5%前後の物件があります。一般財団法人日本不動産研究所が行った「第48回不動産投資家調査」(2023年4月現在)によると、全国主要都市の賃貸住宅一棟の期待利回りは下表のようになっています。

地区別賃貸住宅一棟の期待利回り

| エリア名 | ワンルーム | ファミリー向け |

|---|---|---|

| 東京・城南地区 | 3.8% | 3.9% |

| 東京・城東地区 | 4.0% | 4.1% |

| 札幌市 | 5.0% | 5.2% |

| 仙台市 | 5.1% | 5.2% |

| さいたま市 | 4.7% | 4.7% |

| 千葉市 | 4.7% | 4.8% |

| 横浜市 | 4.5% | 4.4% |

| 名古屋市 | 4.6% | 4.7% |

| 京都市 | 4.8% | 4.9% |

| 大阪市 | 4.4% | 4.4% |

| 神戸市 | 4.8% | 5.0% |

| 広島市 | 5.2% | 5.3% |

| 福岡市 | 4.7% | 4.7% |

ここから諸経費を差し引くため実質利回りはもう少し下がりますが、不動産投資は出口戦略で売却して最終利回りが確定するので、トータルで5%を超えれば目標利回りを達成したといえます。

不動産クラウドファンディング

不動産クラウドファンディングは、事業者が現物不動産で組成したファンドに、不特定多数の投資家が出資する不動産小口化商品の一種です。1口1万円の少額から投資できるので、リスクが少ない資産運用が可能です。

決められた範囲内の損失を事業者が優先的に負担する「優先劣後方式」や家賃保証によって空室リスクがない「マスターリース契約」など、投資家保護のリスク対策がとられていることが多いため、元本割れするケースはわずかです。

年利5%を目指すポートフォリオ例

年利5%を目指す場合の資産構成として、以下のようなポートフォリオが考えられます。

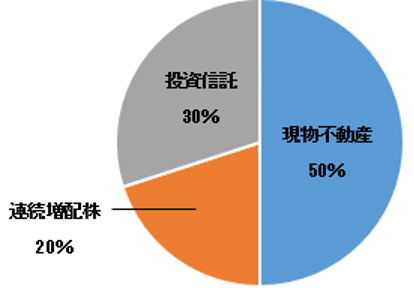

運用資産1億円のポートフォリオ

現物不動産は頭金5,000万円で1億円の新築一棟アパートを購入したと仮定します。満室時の利回りは8.5%の想定です。年間家賃収入850万円から月の経費率を家賃収入の20%として170万円を差し引くと680万円残ります。そこからローン約170万円(借入金5,000万円、元利均等払い、金利1.0%、返済期間35年)を返済すると手残りが約510万円となり、年利5%を達成できます。ただし、空室が出た場合は5%を割り込む可能性もあります。

資産の半分を投資信託と連続増配株に分散投資しますので、配当金の複利運用によっていずれ5%を超える年利になれば、不動産投資の空室分をカバーすることも可能です。トータルで年利5%の運用を目指すポートフォリオです。

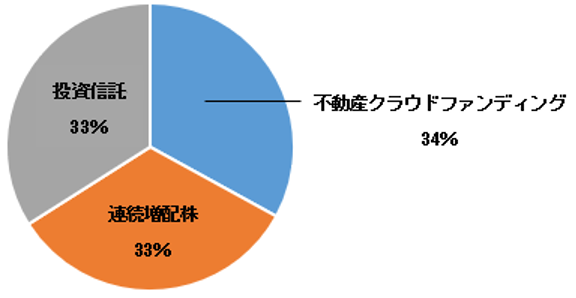

運用資産1,000万円のポートフォリオ

資産規模1,000万円の場合は現物不動産を含めた分散投資は難しいので、代わりに不動産クラウドファンディングを入れ、投資信託、連続増配株とほぼ3分の1ずつでポートフォリオを組みます。高利回り狙いのポートフォリオといえます。

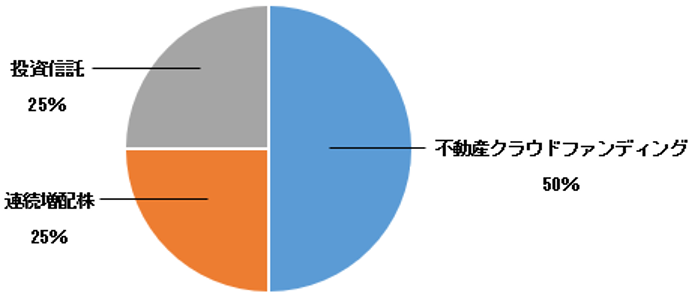

運用資産100万円のポートフォリオ

運用資産100万円の場合は、あまりリスクはとれないので、値動きがなく手堅く高利回りを上げられる不動産クラウドファンディングをメインに据えます。ベースをしっかりしたうえで、投資信託と連続増配株による値上がりも期待できるポートフォリオです。

リスクが低く、利回りも高い不動産クラウドファンディング

投資の理想は低いリスクで高い利回りを得ることです。不動産クラウドファンディングは理想に近い投資商品といえます。

不動産クラウドファンディングの予定利回りは概ね3〜7%です。7%のファンドの税引き後(税率20.42%)の利回りは5.57%になりますので、目標の5%を達成できます。

将来的に現物不動産投資を考えている場合も、不動産クラウドファンディンなら高い利回りを得ながら、不動産投資についてモチベーションを高めることができるでしょう。現物不動産投資の疑似体験として不動産クラウドファンディングの投資を検討してはいかがですか。

※本記事は2023年7月17日現在の情報を基に構成しています。記事中の投資方法は一例であり、結果を保証するものではありません。参考程度にお考えください。

>>【無料小冊子】不動産投資ローンマニュアル - 仕組みから審査攻略法までを解説

>>【無料小冊子】40の金融機関と接する融資のプロがコロナ禍でも融資を引き出せる方法を解説

【あなたにオススメ】

・高級車の販売員はどう「金持ち客」を見分けているのか

・米国富裕層 第2のパスポートを検討

・テスラより先鋭的?BYTON×5Gの凄さとは?

・富裕層が長生きするには理由がある お金持ちが通う会員制高級人間ドックはいくらかかるのか?

・超富裕層だけが使える若さをたもつ裏技