不動産クラウドファンディングを運営する事業者は、投資家から預かった資金と事業者自身の資金を区別して管理する「分別管理」を行うことが義務付けられています。

この制度によって投資家は安心して不動産クラウドファンディングに投資できますが、もし分別管理が行われていない場合、どのようなトラブルが起こるのでしょうか。

本記事では、不動産クラウドファンディングにおける分別管理の方法や、注意点などについて解説します。

目次

分別管理とは?

分別管理とは、投資家から預かった資金と事業者が保有する資金を分けて管理することです。不動産クラウドファンディング事業者は、不動産特定事業法(不特法)第49条で、分別管理が義務付けられています。

このことから、不動産クラウドファンディングに安全に投資するためには、不特法の許可の有無を確認することが重要です。不特法の許可を受けている事業者の場合は、ファンドの運営会社概要欄に以下のように許可番号が記載されています(記載内容は一例です)。

不動産特定共同事業許可番号:東京都知事第〇〇〇号

不動産特定共同事業の種別:第1号・2号事業(電子取引業務を行う)

宅建業免許番号:東京都知事(3)第〇〇〇〇〇号

賃貸住宅管理業:国土交通大臣(2)第〇〇〇〇号

もし記載されていない場合は無許可事業者なので、投資は控えたほうがよいでしょう。

分別管理されないとどうなる?

事業者が分別管理を行っていない場合、投資家から預かった資金を無断で使ってしまうおそれがあります。金融庁が公表している以下のような流用事例と同じことが可能になるので注意が必要です。

・ファンドの償還金に他のファンドの出資金が充当された

・第二種金融商品取引業者の代表者が自身の借入返済等に出資金を使用した

・グループ会社の増資資金に出資金が充当された

事例出典:金融庁「ソーシャルレンディングへの投資にあたってご注意ください」

上記はソーシャルレンディング事業者による事例ですが、不動産クラウドファンディングでも同様のリスクが存在します。投資した資金が分別管理されない場合のリスクとして、覚えておいたほうがよいでしょう。

分別管理の方法は?

分別管理の方法を銀行と信託銀行の例で見てみましょう。同じく「銀行」と付いていても、信託業務の有無によって資金管理における方法は異なります。また管理手数料の有無も異なるので、それぞれの特徴とともにメリット・デメリットを把握しておくことが大切です。

銀行の場合

銀行では、事業者の資金と投資家の資金を明確に分けるため、事業者と別名義の銀行口座に投資家の資金を預ける方法を採っています。ただし、銀行口座の資金は事業者が管理するため、入出金自体は事業者が自由に行えます。資金が正しく管理されるかどうかは事業者の管理能力によるため、若干不安があることは否めませんが、その分管理手数料は発生しません。

信託銀行の場合

信託銀行では、管理の方法が銀行と異なります。信託銀行は信託業務を行っているため、事業者が投資家から預かった資金の形式上の所有権は信託銀行にあります。受託者である信託銀行が投資家の資金を管理するため、事業者は自由に資金を引き出せません。安心できる仕組みといえますが、信託報酬という手数料を支払う必要があります。

不動産クラウドファンディング事業者が行っている分別管理

不動産クラウドファンディング事業者が行う分別管理は、以下のように事業者の種別によって管理方法が異なります。

第1・3号事業者

不動産の運用を行う事業者で、帳簿による分別管理と、銀行などによる専用口座または信託による分別管理を行っています。

第2・4号事業者

不動産の運用を行う事業者のために契約の媒介や仲介を行う事業者で、帳簿による分別管理と、信託による分別管理を行っています。他の事業者のために投資家から多額の資金を預かることから、第1・3号事業者よりも分別管理の方法が厳しく定められています。

SPCを使った不動産クラウドファンディングもある

SPCを使った不動産クラウドファンディングもあります。SPCとは、Special Purpose Companyの略で、特別目的会社のことです。特定の事業を行うために設立された会社で、事業の活動実態はありません。いわゆるペーパーカンパニーと同じ趣旨の法人です。

SPCは企業が資産を分割するために子会社を設立する場合や、投資において不動産の証券化や債券を発行する際に利用される仕組みです。

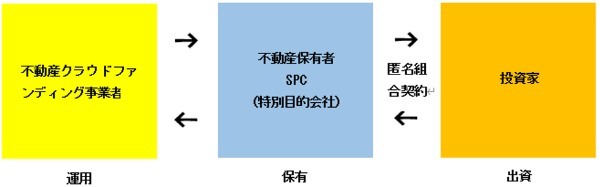

SPCを使って不動産を証券化する場合は、特例事業スキームと呼ばれる手法を用います。特例事業スキームは下図のような仕組みで運用されます。

はじめに、不動産クラウドファンディングの運用開始にあたって、不動産クラウドファンディング事業者が第3号・第4号事業者の資格を取得します。

第3号事業者とは、SPCから委託を受けてファンドの運用を行う事業者です。一方の第4号事業者はSPCから委託を受けたファンドの投資家募集を行う事業者です。第4号事業者の資格を取得したクラウドファンディング事業者はSPCを組成して投資家の募集を行います。

SPCは応募してきた投資家と匿名契約を結び、投資家がSPCに出資します。しかし、SPCは活動実態がないため、保有する不動産の運用を不動産クラウドファンディング事業者に委託します。クラウドファンディング事業者は第3号事業者の資格を取得しているので、SPCに代わって不動産の運用を行います。

なお、ファンドの運用を開始するときには、SPCが投資対象不動産を取得します。SPCは不動産の運用を事業者に報酬を支払って委託し、その際にSPCから事業者に支払われる報酬が投資家への分配金原資となる仕組みです。

このSPCを使った特例事業スキームは、2013年の不特法改正で、事業者以外でも投資対象不動産の保有ができるようになったことから可能になりました。

分別管理の注意点

分別管理を行うと、投資家と不動産クラウドファンディング事業者の資金が分けて管理されるため、出資金を流用されるリスクは低くなります。ただし、事業者が倒産した場合に投資家の資金が全額保護されるとは限らないことに注意しなければなりません。

普通銀行で分別管理が行われていたケースでは、事業者が経営破綻した場合、口座内にある資金は破産管財人の差し押さえ対象になります。債権者が資金回収を行った結果によっては、投資家に償還される金額が毀損するおそれがあります。分別管理と元本保証はイコールではないことを心得て、投資するようにしましょう。

一方で信託銀行の口座で管理されていた場合は、口座内の資金は信託銀行と受益者管理人によって厳重に保護されます。事業者の経営破綻があったとしても、資金が差し押さえられることはありません。

このように、分別管理される口座を開設する銀行の種類によって経営破綻時のリスクが異なるので、注意が必要です。

分別管理されている不動産クラウドファンディングに投資しよう

不動産クラウドファンディングは、基本的に不動産特定事業法第49条で分別管理が義務付けられている事業者が運営を行っているため、資金管理がしっかりしています。加えて、不動産という現物資産を運用している点でも安心感はあるでしょう。

ただし、先に述べたように事業者が経営破綻した場合、投資金額のすべてが保護されるとは限りません普通銀行と信託銀行の違いについては、しっかりと理解しておくようにしましょう。

安定した分配金利回りは不動産クラウドファンディングの魅力ですが、100%元本保証ではないことに注意して、比較サイトなどを活用しながらより安全性の高い事業者のファンドを選ぶことが大切です。

>>【無料小冊子】不動産投資ローンマニュアル - 仕組みから審査攻略法までを解説

>>【無料小冊子】40の金融機関と接する融資のプロがコロナ禍でも融資を引き出せる方法を解説

【あなたにオススメ】

・富裕層も注目する「投資型クラウドファンディング」とは?

・銀行預金を大きく上回る利回りが魅力!知っておきたい融資型クラウドファンディングという選択肢

・少額から始められる!クラウドファンディングは儲かるのか?【前編】

・少額から始められる!クラウドファンディングは儲かるのか?【後編】

・市場規模が急拡大中!クラウドファンディング徹底解剖