超低金利時代の現在、資産をどの程度運用に回すかによって、資産形成のパフォーマンスは大きく左右されます。

本記事では「貯金と投資の割合」をテーマに、ポイントを解説します。

貯金のみの資産状況であれば、運用割合を増やすことが重要

資産状況が貯金のみの方には、3つの理由から現在は投資割合の増加検討することをお勧めします。

- 税金と社会保障の実質負担がついに50%を超えたから

- 国が資産運用を強力にバックアップしているから

- 証券会社のサービスが拡充しているから

理由1:税金と社会保障の実質負担がついに50%を超えたから

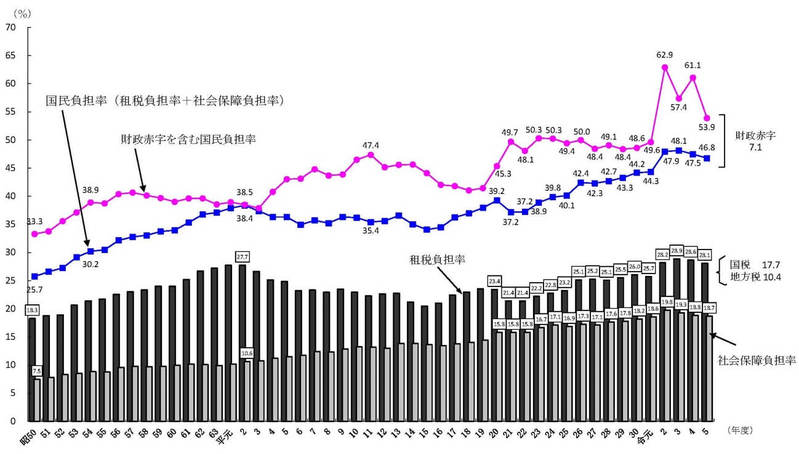

※実質負担=財政赤字を含む国民負担率

現在、私たちの負担している税金や社会保障は増大し続けています。負担は増しているのに「低金利の貯金」を主体に人生設計をすれば、生活がますます苦しくなることを余儀なくされます。

負担がどれくらい重くなっているか、税金と社会保障の負担を合わせた「国民負担率の推移」を確認してみましょう。

財務省の公表する資料によると、昭和50年(1975年)の国民負担率は約26%でしたが、令和5年(2023年)には約47%まで上昇しています。つまり約半世紀の間に国民負担率が20%以上も重くなっているのです。

(注2)財政赤字の計数は、国及び地方の財政収支の赤字であり、一時的な特殊要因を除いた数値。具体的には、平成10年度は国鉄長期債務の一般会計承継、平成20年度は日本高速道路保有・債務返済機構債務の一般会計承継、平成23年度は日本高速道路保有・債務返済機構の一般会計への国庫納付を除いている。

(注3)平成6年度以降は08SNA、昭和55年度以降は93SNA、昭和54年度以前は68SNAに基づく計数である。ただし、租税負担の計数は租税収入ベースであり、SNAベースとは異なる。

引用:財務省「国民負担率の推移」より(参照:2023年9月25日)

上記の表を見ると分かるように、国民負担率は半世紀にわたって増え続けています。実質的な国民負担率(財政赤字を含む)は、ついに50%を超えました。

この現実を踏まえると、将来の国民負担率はさらに上昇する可能性が高いでしょう。この負担を軽減するためにも、投資の割合を高めて効率的に資産を増やすのが得策ではないでしょうか。

理由2:国が資産運用を強力にバックアップしているから

日本政府は「資産運用立国」を掲げて構造改革を推し進めています。その方針は、家計が保有する金融資産2,100兆円超のうち半分以上を占める現金・預金を開放して国内の資産運用に関連するビジネスを発展させるというものです。

この大きな流れに乗って有利に資産形成ができることも貯金と投資の割合を見直したほうがよい理由といえます。

「資産運用立国」実現に向けて、2024年からスタートするのが新NISAです。新NISAでは、非課税枠が1,800万円に拡大し、さらに非課税保有期間が無期限化されるなどの大改革が行われました。

政府は、ほかにも国内の金融業者の規制緩和や新規参入を促したり、海外投資家を呼び込んだりするなどの施策で資産運用ビジネスを活性化しようとしています。

理由3:証券会社のサービスが拡充しているから

各証券会社では、新NISAスタートや資産運用立国の流れを受けて新サービスを発表しています。なかでも注目度が高いのが、ネット証券大手のSBI証券や楽天証券が提供する国内株式売買(取引)手数料0円のサービスです。

また証券会社各社で取引時のポイント還元や登録時の特典などに力を入れています。今、「貯金と投資の割合」を見直し、資産運用を積極的に進めればこれらの恩恵を受けやすいでしょう。

日本人の貯金と投資の割合

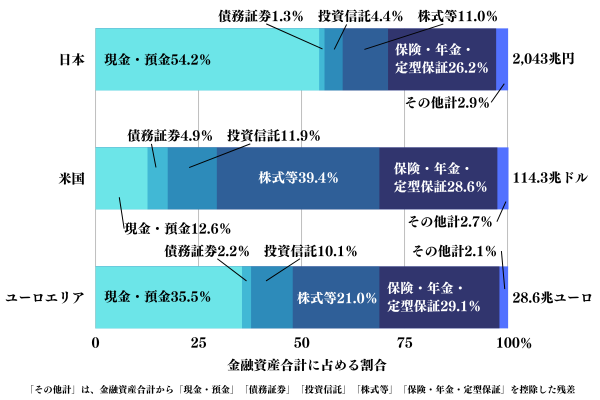

よく「日本人は貯金好き」と言われますが、本当でしょうか。関連データで確認してみましょう。日本銀行によると(家計全体に占める)日本の貯金と投資の割合は次の通りです。

- 貯金・預金:54.2%

- 投資:16.7%

※投資=株式等、投資信託、債務証券の合計

つまり家計全体に占める投資の割合は、貯金の約3分の1以下ということです。問題は、「この割合が海外と比べて高いか低いか」ですが、結果は次のグラフのようになります。

上記グラフの現金・預金の部分を見ると、日本は米国やユーロエリアよりも極端に高くなっています。逆に投資の部分(株式等・投資信託・債務証券)では、米国やユーロエリアよりも低い傾向です。

このことから日本は、他の先進国と比べて「貯金の割合が高く、投資の割合が低い」といえます。特に米国の投資割合56.2%に対して、日本は16.7%と約3分の1しかありません。

世代別「貯金と投資の割合」理想のバランスは?

貯金と投資の割合を見直す場合、重要となるのはバランスをどのように変化させるかですが、絶対的な正解があるわけではありません。ここでは、参考までに世代別の「貯金と投資の割合」の考え方を一例として紹介します。

20代:少額×長期投資を始めよう

基本的な考え方として、ある程度の貯金をしたうえで投資を本格的に始めるのが無難といえます。なぜなら貯金がないと病気や失業などで収入を絶たれた場合に生活の基盤が揺らいでしまうからです。

しかし20代のうちは収入が限られるため、貯金が十分にできない人も少なくありません。まずは、貯金を優先し余裕が出てきたら少額を投資に回してみましょう。生活に支障が出ない程度の「貯金8:投資2」「貯金9:投資1」など、投資の割合が低めの設定を検討してみてはいかがでしょうか。

なかには「少額投資では老後資金を用意できない」と不安になる人もいるかもしれません。この不安は、複利×長期運用の効果をわかりやすく理解できる「72の法則」を知ると払しょくできます。72の法則とは「72÷金利≒お金が2倍になる期間」を意味する計算式です。

例えば金利3%でお金を運用した場合、2倍になるのは18年(72÷4%)となります。20代は、投資期間が十分にあるため、焦らずにマイペースで投資割合を少しずつ高めていくことが大切です。

30代:投資の割合を高める攻めの時期。NISAを有効活用

30代になると20代よりも収入も貯金も増える傾向があります。これを前提に、20代のときよりも投資の割合を増やして「貯金6:投資4」を目標にするのはいかがでしょうか。

単に投資割合を増やすのではなく将来に向けて中身の精査も大切になります。若い世代の資産運用で欠かせないのが、新NISAの活用です。制度改革で非課税枠が1,800万円に広がるだけでなく、非課税保有期間が無期限化されました。若いうちから新NISAを活用して資産運用に組み込むことで老後資金が大きく変わってきます。

40代:結婚や育児などで、貯金と投資の割合が変わる

40代は「結婚しているか」「子どもがいるか」などで貯金と投資の割合が変わってくるでしょう。

結婚していて子どもがいる世帯の場合、教育費などの負担が大きくなるため、30代と同様に「貯金6:投資4」の割合をキープしながらNISAを活用し続けるのはいかがでしょうか。家計状況によっては「貯金7:投資3」の割合に減らすのも一案です。

一方で結婚していない人や共働きで子どものいない世帯は、「貯金5:投資5」または投資の割合をさらに高める選択もあるでしょう。ただし投資の割合を高めるときでもFXやベンチャー企業の株式などハイリスク商品を避けるのが無難です。

50代以上:投資の割合を減らす、安全性の高い商品に入れ替える

基本的にリスク許容度(受け入れられるリスクの度合い)は、年齢とともに低くなります。端的にいうと年齢が上がるほどリタイアまでの残り期間が少ないため、「投資で失敗できない」ということです。

これを前提にすると50代以上は、定期預金を増やすなど若いときよりも投資の割合を減らすのがよいかもしれません。例えば「貯金6:投資4」だった割合を「貯金7:投資3」にするといった具合です。

あるいは、若いときと同じ投資割合を維持しつつ投資の中身を安全性の高い商品に入れ替えていく方法もあります。リスクの低い商品例としては、国内債券や投資信託(債券型やバランス型)などです。

ポートフォリオを組み、リスクを分散した資産配分を心がけよう

投資の割合を増やすときには、特定の金融商品に偏り過ぎないことが重要となります。例えば、株式に偏重したポートフォリオ(資産配分)になってしまうと株式市場の暴落や長期低迷の影響をダイレクトに受け資産を大きく減らすリスクがあります。このリスクを避けるには、国債や社債などの債券が向いています。

株式だけでなく、投資信託や債券、不動産系の資産(アパートやマンション、REIT、不動産クラウドファンディング)などに幅広く投資したりすることが大切です。

>>【無料小冊子】不動産投資ローンマニュアル - 仕組みから審査攻略法までを解説

>>【無料小冊子】40の金融機関と接する融資のプロがコロナ禍でも融資を引き出せる方法を解説

【あなたにオススメ】

・富裕層も注目する「投資型クラウドファンディング」とは?

・銀行預金を大きく上回る利回りが魅力!知っておきたい融資型クラウドファンディングという選択肢

・少額から始められる!クラウドファンディングは儲かるのか?【前編】

・少額から始められる!クラウドファンディングは儲かるのか?【後編】

・市場規模が急拡大中!クラウドファンディング徹底解剖